尽管对利率的实际影响有限,但11月21日降息的信号作用,直接引爆了本轮A股“疯牛”行情。然而进入2015年,央行政策“销声匿迹”,导致对未来货币政策预期不稳。在此将我们对货币政策的观点做一系统性整理,供参考:

1) 风为啥“一定没刮完”:名义GDP增速接近融资利率,央妈不继续放肯定不行;

2) 风势为啥“暂缓”:12月数据显示银行资金大规模入股市,“不给央妈面子”;

3) 风何时再起:前提是监管政策,时点是农历新年、两会;

4) 大类资产:央妈要的是债券牛市,要ABS市场启动,股市牛市是“赠品”。

央妈不作为

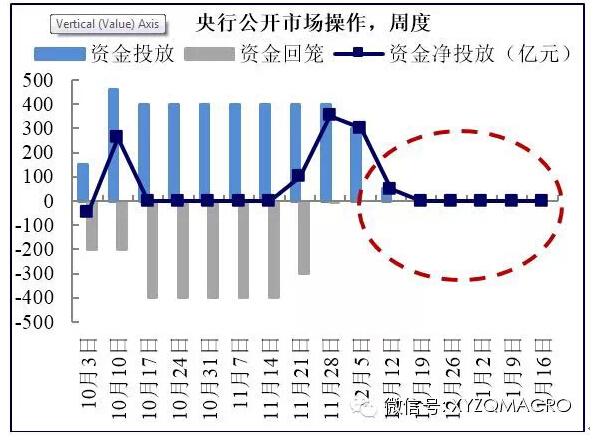

央妈不作为:如果说11月21日央行降息是点燃本轮A股“疯牛”的信号,则进入12月中旬以来,央妈的举措可以用“不作为”一句话来描述。与11月下旬至十二月中旬的“量价齐松”相比,央行连续七周在公开市场“无为”,引发对于央行货币政策的担忧。

风肯定没刮完

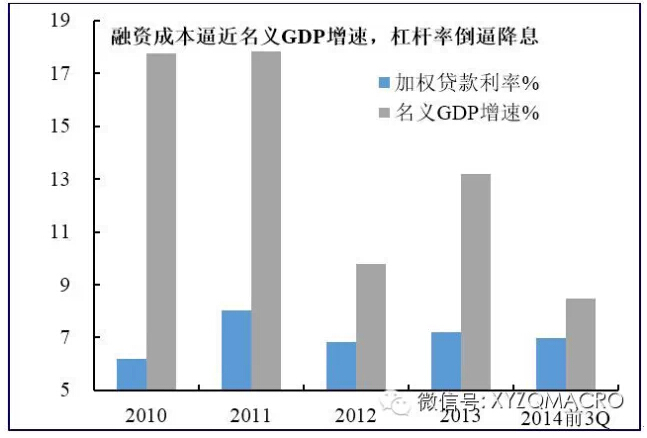

风肯定没刮完:这是个简单的算术问题,融资成本逼近(甚至超过)经济增速,如果不降低利率,则债务率将可能是发散的。具体来说,当前银行加权贷款利率在7%左右,名义GDP增速仅为8%左右(如果考虑企业端,用实际GDP增速+PPI则更低)。考虑到外汇占款在央行当前汇率政策框架下难有大幅上升的可能,每年刚性的利息支付就意味着名义债务增长将达到7%甚至更高。从“负债/GDP”的角度来说,如果考虑到实际经济总量扩张意味着额外的融资需求,则在当前的融资成本和经济增速组合下,要稳定负债率是不可能的任务。在上述的这个简单的测算中,显然降低融资成本,是使得债务率回到可控范围内的必要条件之一,这是“风必须继续刮”的原因。

风势为啥“暂缓”

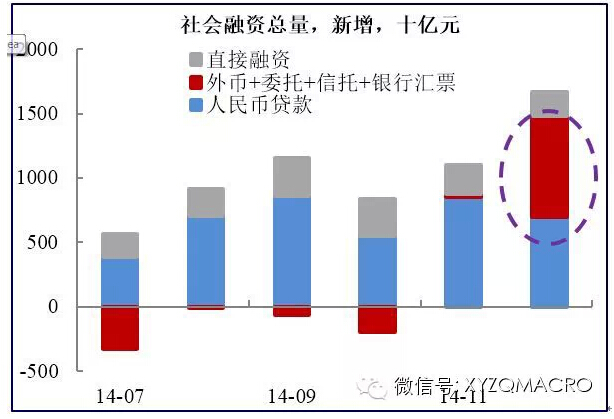

风势为啥“暂缓”:核心原因一句话,银行资金入股市干得太猛,“不给央妈面子”。12月份的货币信贷数据,显示表外融资(委托贷款+信托贷款+票据)大幅反弹7293亿。这其中除了传统的非标业务之外,更主要的是对接伞形信托以及两融业务,即“银行资金绕道进股市”。由于券商和银行收益权互换过程中,有不少项目银行持有的都是优先级资金,在无视对手方风险(等效于体量远小于银行的券商,反过来给银行做了一个收益担保)的情况下,这显然又提升了投资者对于“无风险利率”的预期。这是央行不愿意看到的。这是货币政策“风势暂缓”的原因。

等风来:后面看什么

等风来--后面看什么:所以,根据上述的讨论,央妈放松是大趋势,但短期内的纠结在于资金入股市。换句话说“风是一定会来的,但怎么刮、啥节奏是个问题”。个人的理解,要回答这个问题,其实看看2014年央妈政策的节奏就很清楚了,总结下来一句话“先监管,后放松”。2014上半年, “先监管”的127号文之后,紧接着是“定向降准”;2014下半年,“先监管”出台“存款偏离度考核”,紧接着是降息。所以,前期央行出台了一系列政策监管银行资金对接“伞形信托”进股市,实际上已经是“先监管”的一个信号。如果这部分监管政策见效,则农历新年之前就是一个值得注意的“后放松”时间点。另一条路径是对于“刚兑”需要有一个说法,从这个角度也可以打破投资者对于“无风险利率”非理性的理解,如果是这一路径,则两会前后将是“先监管、后放松”的重要时间节点。

大类资产配置

大类资产:简单来说,央妈要的是债券牛市,要ABS市场启动,股市牛市是“赠品”。其实有时候,自上而下的逻辑去抠时间节点很困难,但如果我们从“央妈要什么”去看问题,很多事情就变得简单了。简而言之,我们可以做如下梳理:

1. 从债务率的角度来说,央妈希望降低融资成本,则意味着“股债双牛”是其最理想的格局;

2. 由于此前股市“疯牛”,导致“股涨债跌”,这是央妈纠结的地方,毕竟直接融资+贷款融资规模要远大于股市;

3. 但毕竟股市对转型是有积极意义的,因此央妈对股市的态度不会像对“非标”那么严厉;

4. 如果无法100%杜绝资金入股市,同时又希望债市、ABS市场能升温,则最终央妈必须还要在源头上“放水”;

5. 所以,有央妈“罩着”,债市肯定不会差,而股市由于有流动性“溢出效应”,其上涨将是央妈政策的“赠品”。

(源自兴业宏观)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员