2007年2月24日,上海证大发布公告与认购方订立可换股债券认购协议,向认购方发行本金总额16.5亿元三年期可换股债券,年利率4%;换股价0.22元,较当天收市价溢价69.23%;可兑换新股占已发行股本的50.41%,占扩大后股本的33.51%。认购方—Hong Kong Riswein Development Co.Limited,是一家在香港注册的私人股份有限公司,由冉盛置业间接全资持有。

一、传奇版的戴志康却没让证大成为传奇

中国证大目前的大股东是东方资产,突然一看还以为上市公司是啥不良资产,但细看才发现,原来上海证大的创始人是传奇人物:戴志康先生。

戴志康出生于1964年,1981年考入中国人民大学,主修国际金融,从此,金融开始渗入戴志康的骨子里。

1985年,考入中国人民银行总行金融研究所;

1987年,进入中信实业银行总行,任行长办公室秘书;

1988年,担任德国德累斯顿银行北京代表处中方代表。

1990年,戴志康任海南证券公司部门经理;

1992年,组建了中国第一家私募基金公司——富岛基金公司,并出任总经理,富岛基金公司的主要业务是炒股票和房地产。成为了“中国私募基金第一人”同年,戴志康创立了上海证大。

1993年,因为国家的宏观调控,海南的房地产和股票泡沫碎掉了,富岛基金不仅赔光了当时募集到的6000万的基金,还倒贴了500万。

对于一般人而言,这应该是一次不小的打击,但是戴志康却没有多少挫败感,在他看来,技巧只是一时的失败,而不是永远的失败。

1995年,当资本市场复苏的时候,他重整旗鼓,重仓了苏常柴这只股票,之后脱手获利一亿元多;

1999年,戴志康又看到了互联网的潜力,集中投资了一批网络股,又赚了一大笔;

2000年,全球的互联网泡沫开始破裂,戴志康觉得国内资本市场将来也会有问题,所以他决定在国内资本市场还没出现问题的时候淡出股市。

淡出股市的戴志康把目光放到了房地产板块,他开始大举进入上海房地产市场。2000年,他以低价拿到了浦东足以开发10年的地块,先后开发了九间堂、大拇指广场、喜马拉雅中心等具有中国文化元素的建筑。

当时上海的房价涨幅惊人,上海证大的营收从2000年到2005年期间翻了一倍,2005年收入达到14亿元。又因为公司拿地比较早,所以毛利率也比较高,从2006年开始,公司的毛利率水平基本上都在30%以上。

2007年,对于地产和股票来说都是大年,戴志康的身家也超过了百亿,位列胡润房地产富豪榜28名。

或许是出于对文化地产的热爱,又或许是在金融业的如鱼得水,戴志康开始将金融业的高杠杆带入地产领域。

2010年2月,上海证大以92.2亿元创纪录的价格拿下了位于上海外滩的8-1“金融地块”地块,刷新了上海地王的纪录。

但是当时的上海证大账上的现金仅5.99亿元,总资产也不过33.72亿元。

拿地一时爽,付钱血在淌啊~

证大疲弱的现金流无法负担这个昂贵的地王,为了筹集资金,2011年10月,戴志康不得不将外滩地王转手,引入了复星、绿城还有磐石投资参股,出售了65%的股权。复星、证大、绿城和磐石分别持有外滩项目50%、35%、10%和5%的股权。2011年12月,证大和绿城的全部股权又卖给了SOHO,SOHO中国间接持有外滩8-1地块50%的权益。

费力买来的项目最后出让了全部股权,这地王拿的挺失败的。如果只有这一次的失败,戴志康先生肯定不会从地产市场全身而退--更失败的还在后面。

2013年11月,上海证大以10.61亿南非兰特(约8.38亿港币)收购了南非约翰内斯堡1600公顷的建设用地、4平方公里的湿地以及200幢历史建筑。戴志康想用10-15年的时间,投资者80-100亿美金,在这里再造一个陆家嘴。

80-100亿美金的投资,戴志康再度试图利用高杠杆撬动项目。

高杠杆的运用并没有结束:2014年初,上海证大拟以最高代价11.94亿元,收购中冶南京下关地王。

这种“蛇吞象”式的发展模式让上海证大的资金链变得十分资金紧张。2010年收购上海外滩项目之后,当年的负债率为96%。转让上海外滩项目之后,上海证大的资产负债率本来有所缓和,2013年、2014年上海证大接连激进拿地,2014年的负债率就一下子升到了138%;到了2015年,公司负债率更是升至242%~

“蛇吞象”的结局是,蛇被这无法下咽的象噎住了。

2015年2月7日,戴志康以总价12.507亿港元将其和女儿戴陌草持有的上海证大房地产有限公司42.03%股份全部卖给中国东方资产管理公司的全资附属有限公司中国东方资产管理(国际)控股有限公司,相当于每股销售0.2港元,这个价格和停牌之前的0.183港元相比是溢价收购,但其实这比每股约0.446港元的资产净值来说是打了个对折。

2月13日,上海证大宣布再度出售8%股份,将这8%股权纳入囊中后,东方资产将拥有上海证大50.03%股份,并将向上海证大提出全面收购要约。

二、为什么是东方资管公司来接盘呢?

这个东方资产管理公司是什么背景?

1999年的时候,中国仿照美国解决储贷危机的RTC模式,成立四大国有金融资产管理公司(AMC):信达资产、华融资产管理、中国东方资产管理、中国长城资产管理公司,共收购了银行业1.4万亿元不良资产。中国东方资产管理公司是一家国有独资的非银行金融机构。

在完成历史任务后,美国RTC就立刻宣告解散,而中国的AMC经过七年的发展之后顺势进行商业化转型。东方资产开展商业化转型后,拥有境内外10家控股公司,业务涵盖了资产管理、保险、证券、信托、租赁、投融资、评级和海外业务等。截至2014年年底,集团总资产达到3195亿元,净资产达到506亿元。资本实力非常雄厚~近来又将投资的目光放到房地产市场。

在收购上海证大之前,东方资产曾出现在了融创绿城并购案中。当时有市场消息传出,东方资产愿意借出30亿元给宋卫平来收回绿城在融创手里的股份。虽然后续发展显示绿城并未选择与东方资产合作,但东方资产看好地产板块这个想法已经十分明显了~

所以说这次上海证大出售股权,东方资管公司是很有兴趣的,而且早在2014年3月,上海证大就和中国东方资产管理公司开展了合作,东方资产入股上海证大在南京的证大喜玛拉雅项目。

东方资管公司来说,它其实是个财务投资者,和证大正好互补。东方资管公司有着房地产投资经验和充足的资本,它需要的是一个完整的团队,证大恰好可以满足东方资管公司的需求。

而戴志康之所以选择以一个较低的价格出售股权而不是分拆清盘,也是想保留住这个平台。如果他卖给一个地产企业,这个就很难实现了。东方资管公司需要证大的团队去开发,所以就更有可能保留这个平台。在这个小心愿之外,证大唯一缺的就是钱了,既然正大这两个需求东方资管公司都可以满足,戴志康选择它也不足为奇。

三、在东方资管手里的证大还是没能过上好日子

东方资产从戴志康手中接过上海证大之后就开启了买买买的模式,毕竟有钱~8月25日,上海证大以约45.14亿元收购中冶持有的6家附属公司,在南京补仓了11宗地块。11月19日,上海证大又以总代价约3.44亿元收购位于江苏南京的相关物业,总楼面面积达2.63万平方米。

市场上从来没出现过能管好房地产公司的资管公司。东方资管也不例外。

我们从现在往回看,企业在2016年之前拿地,是以一个相对较低的价格拿到地,并不是一个错误的决定。

但是,上海证大之所以会被东方资管收购,主要是因为上海证大的投资其中在商业地产,而商业地产和酒店的特点是资金占用量大并且投资回报周期长,所以在拿了地王之后造成了资金紧张的局面。东方资产接管证大之后关注眼前的障碍会比关注远方的路要更重要,大幅的拿地增加资本开支反而会破坏业绩的稳定性。

或许是预期到2015年的业绩会进一步恶化,或许是原本就只是从投资角度才收购的上海证大,入主证大仅半年,东方资产就计划出售上海证大的部分股权,12月24日,上海证大公告宣布,公司控股股东中国东方资产管理公司(作为潜在卖方)与四名潜在买方签订了四份谅解备忘录。

这几个买方最有可能是谁呢?

从2015年中报来看,除了东方资管,持股比例第二大的就是间接持有上海证大13.63%的郭广昌了,而复星之前也接收了证大上海地王50%的股权,由此看来,复星确实很有可能买下东方资管手里股份。

2016年1月14号,证大发布公告东方资产选定了了冉盛置业为潜在买家,同时终止和另外三明潜在买方的讨论。

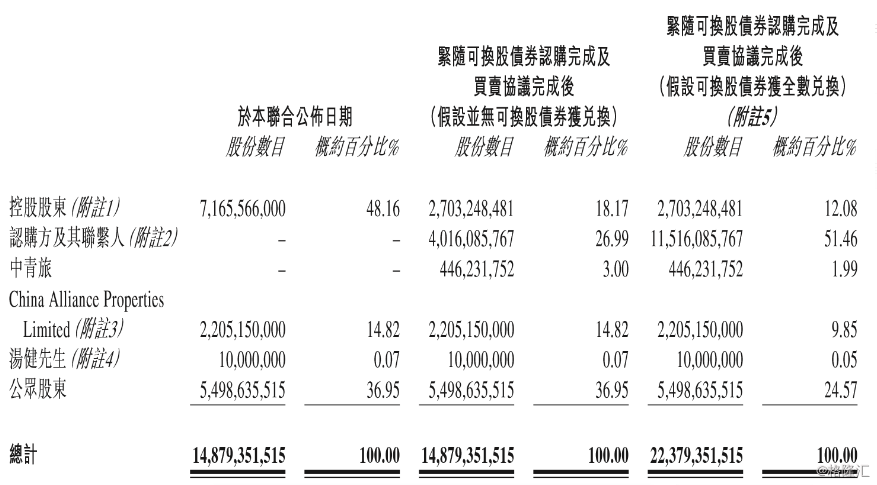

2016年1月26日,冉盛又找到中青旅为一致行动人。东方资产和他们在25日签订具有约束力的买卖协议。根据买卖协议,买方已有条件同意购买4,462,31519股股份,合共相当于公告日期上海证大已发行股本的29.99%,价格为每股0.26港元。因此,总价为11.6亿港元。待买卖协议完成后,冉盛及中青旅将分别持有4,016,085,767股及446,231,752股股份,分别相当于公告日期上海证大已发行股本的26.991%及2.999%。

买方为什么是冉盛的郭昌玮而不是复兴的郭广昌呢?

一来是之前在外滩地王的项目上并不愉快,2011年10月,复星买下了外滩项目50%的股权,而分掉剩下50%的证大和绿城在12月又把股份转给了SOHO中国,复星觉得SOHO的收购损害了自己“优先认购权”的利益,把SOHO、证大、和绿城都告上了法庭,这个案子拉拉扯扯直到2015年9月才结束。

二来是东方资产急于套现,冉盛的溢价收购显然很符合东方资产的胃口~

但是这笔协议到现在都还没有完成,因为这笔生意中有一些先决条件,就是之前关于建议认购公司可换股债券的商讨迟迟没有完成。

四、郭昌玮接盘证大之后会怎样?

去年年初签订的购股协议一年多了都没结束,让很多人一度以为这事儿要黄。现在这笔可换股债终于落实下来了,那么这笔债为什么会溢价69.23%发行?

0.22港币/股,这笔可换股债(16.5亿,三年期)的价格比起之前2016年1月认购的0.26港币/股,还要低了0.04港币/股。之前可换股债的商讨之所以拖了一年没才谈下来,大概率就是因为价格的问题,所以溢价是肯定的。而东方资管公司接盘的时候认购价格是0.2港币/股,所以0.22港币/股的价格其实也在情理之中。

如果这次的可换股债券成功发行,又假设可换股债全数兑换,那么冉盛置业的持股比例为51.46%,就是稳稳的上海证大大股东了。

之前溢价45.25%来买股份,现在又溢价69.23%来买可转股债,前后一共花了26.94亿元去拿上海证大51.46%的股份,可以说,郭老板为了控制权花了大价钱,而且很明确,没有控制权老子这壳就不买了,关键是后续的问题,3年后,这批可转债怎么办?2016年的中报显示公司的资产负债率为245%,将来从控制权角度,从上市公司财务的角度这批可转债都是要转股的,除非三年都搞不定,郭老板也不玩了...

除了资金问题,这个公司还有别的问题吗?

从战略上来看,之前摊子铺的太大了,一线到四线,国内到国外,东方资管也意识到这个问题,开始战略调整:以上海和南京作为重点发展区域,“深度开发一二线城市区域,逐步剥离三四线城市产业”。公司在一二线的土地拿地时间都比较早,公司主打的上海和南京的物业和土地可以支持集团未来的业绩,而且房地产经过去年的暴涨,房价也升了不少,所以这些项目将来开发出来毛利率都会不错~

另外公司青岛、南通、扬州、海南、吉林等地都有土地储备,公司剥离出去一部分三四线城市产业也都能带来收入缓解资金压力。

前面有提到过,在公司采取激进的拿地政策之前,公司的经营状况都是没有问题的,所以说公司最主要的问题是财务压力比较大。公司战略方面没有问题,只是缺钱的话,那问题就比较好解决了。

一种方法是要是能按照预想的来,顺利剥离三四线的业务,又开发一批一二线城市的物业,加速资金回流,降低了财务压力又释放了业绩,那么股价必然不是现在这个样子~这样一来,只要业绩和现金流缓过来,股价打上去圈外面人的钱就好办了。

上面这种剥离不良资产+快速周转,修复公司基本面圈外面人的钱就是有节操的套路,当然就也有没节操的套路,拿下控制权后,压一两个财报季利润,压股价在地位再配一批货给大股东,把货拿够了再往上打...

这个时候就需要再把眼光投向证大未来的大股东:郭昌玮。

公开资料对郭昌玮先生的记录并不多,郭老板之前并非做房地产起家,旗下企业包括珠海长实、金利科技、北京荣基置业、北京长实和北京安控。

郭昌玮自身因2015年收购金利科技而被资本市场关注,在当年收购金利科技的交易中,珠海长实需支付8.66亿元,其中仅约3.5亿元来源于自有资金,剩余资金则拟以所获4222万股金利科技股份作为质押担保,向五矿国际信托借款5.19亿元,贷款期限13个月,到期一次性本息付清。

金利科技2015年年报显示,金利科技2015年上半年也出现多项财务指标下滑,例如营业收入同比下滑29.82%,净利润亏损1.17亿元人民币等。所以说上海证大与金利科技在公司运营状况上有很多相似之处。

郭昌玮实际控制金利科技后,对其进行了资产重组,并于2015年7月斥资约21亿元收购海外游戏电商平台MMOGA,同时出售现有资产、业务和负债,从而实现传统制造业向互联网电子商务中介平台公司的转型。2015年的时候,公司的股价翻了5倍...

郭老板的财技也是杠杠的,而且拉起股价来自己都怕,不过之前都是在A股玩,就不知道港股这节奏带不带的动...

五、结语:

除了历史遗留的资金问题,公司的基本面没有什么大的问题。郭老板接盘过程中两次溢价收购,一共花了26.94亿元拿下上海证大51.46%的股份,扣掉CB的利息加权成本是0.21元左右,目前的股价比郭老板的平均成本有足够大的安全垫,你说是会直接搞上去,还是打下来匀成本呢?

上海证大已经两易其主了,希望这波节奏带的动,要不这次可是埋了那么多CB的,再嫁可能就没那么好嫁了...

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员