受突如起来的公共卫生事件影响,处于下行周期的车市愈发寒冷。不过,伴随国内形势得到有效控制,供给端持续恢复及需求回补,近期车市呈回暖迹象。其中,商用车中的重卡表现明显好于乘用车。

据第一商用车网的数据显示,今年3月我国重卡销量为11.3万辆,同比-24%,环比增长200%。2月份销量数据为3.9万辆,同比-50%。乘联会的数据显示,今年3月1-22日乘用车销量数据较同比-45%,预计3月同比低于-40%,而2月份乘用车同比是-78%,3月同比跌幅收窄,环比上升,是车市的共同特征,而重卡的率先回暖引起了投资者的注意。

疫情数据的缓解,对于已经回落到黄金价值区的公司,聪明资金又开启了买买买模式。

潍柴动力又是备受青睐者之一。今年一季度,由于市场风格切换、金融市场剧烈震荡及机构换仓窗口期等多重因素持续影响,潍柴动力的股价出现回调,但从3月底再度获外资大幅买入,而目前外资的持股比例再度达到高点。据WIND数据显示,深港通持股市值占总市值的比例超过8%。

在去年初外资大幅加仓潍柴背景下,我们曾对其密切跟踪及复盘,并作出2019年重卡行业依旧将维持高景气的判断,先前判断与市场在2018年底的忧虑存在预期差。自去年初至今,潍柴动力股价涨超80%,在4月初站上千亿市值行列之后,经历7个月左右的徘徊,直至10月底重新站稳千亿市值,最高接近1300亿元人民币,验证了我们的判断。

作为国内最大的第三方重卡发动机供应商,潍柴动力是重卡产业链中的核心标的,其地位等同于手机产业链中的华为。实际上,基于对潍柴动力集团近十年发展历程的复盘,其已不再是单纯的发动机供应商,而是一家全球领先的国际化装备企业集团,抗周期及风险能力显著增强。目前,潍柴既打造了盈利能力较强的动力总成和智能物流等黄金产业链,近年又构建起发展前景广阔的液压系统、CVT动力总成和新能源动力总成等新三大动力总成。

而在站上千亿市值后,再逢外资大幅加仓,推动其股价有所回暖,虽走势平缓但韧性较强,下一步又该如何判断?

由于重卡行业的景气度直接影响到市场对于公司业绩的判断,进而体现在股价上。目前股价已表现出市场分歧,再加上今年突发的公共卫生事件及原油价格战等多重因素影响,令全球经济不确定性明显加剧,因而有必要结合潍柴2019年的表现来对其价值进行审视和研判。

一、财务表现:全年业绩总体增长稳健,Q4继续加大研发力度

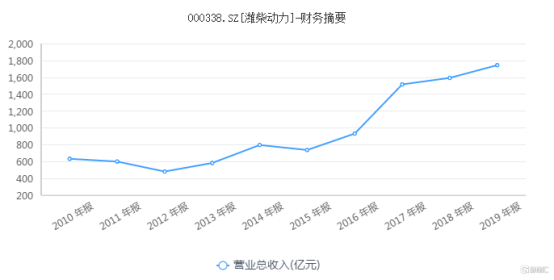

年报显示,2019年,潍柴动力总营收1743.6亿元,同比增长9.48%;归母净利润91亿元,同比增长5.17%。在车市下行周期,业绩总体增长稳健,凸显出龙头的韧性。

市场曾认为公司Q4表现不及预期,主要体现在:

1)毛利率下降。Q4毛利率同比下降3.24pct。

2)净利润下滑。尽管Q4营收476.53亿元,同比增长16.02%,收入端保持较快增长。但同期归母净利润为20.47亿元,同比下降22.95%。

综合来看,这主要由于产品结构转换、原材料价格上涨及期间费用上涨所致。

一方面,排放标准升级,推动发动机由国五向国六切换,上游专用零部件供不应求,Q4上游贵金属原材料价格上涨较快,潍柴动力表示为抢占市场份额,选择阶段性地承担成本;另一方面,国六换代过程中,公司加大研发力度导致期间费用率上升。

因为重卡发动机的核心竞争要素是丰富的品类技术储备,潍柴动力以整机控制整车厂的模式最匹配。同时,由于国六标准更高的研发要求,叠加丰富品类储备的重要性提升,导致发动机竞争优势的差异加大,将进一步提升潍柴动力的竞争优势。

从下图可以看到,在2019年五大重卡整车企业的牵引车配套中,相较于非国六产品配套率,潍柴动力的国六产品配套率在业内处于绝对领先优势。预计自卸车、载货车和专用车等优势后续会逐步显现。预示着潍柴动力将受益于产品结构升级,进一步推动市场份额上升。

从股东投资回报角度来看,2019年潍柴动力加权净资产收益率为21.34%,与2018年基本持平。由下图可以看到,自2016年以来,重卡行业持续高景气区间,相应地,潍柴带给股东的投资回报率呈明显上升趋势。

而从现金流来看,潍柴动力2019年全年经营性现金流净额为238.35亿元,同比增长7.1%。其中,销售商品及提供劳务收到的现金为1596.8亿元,占营收比重为92%,销售回款率高,为公司正常经营运转提供了资金保证,同时也体现出公司对于下游的议价能力之强。

二、传统重卡业务稳固,景气度有望持续,内生增长动力凸显

2019年,国内重卡市场累计销量达117.4万辆,再创新高,继续维持在高景气区间。据重卡上险数据,2019年,潍柴重型发动机销量为38.2万台,市占率为33%,同比继续提升。

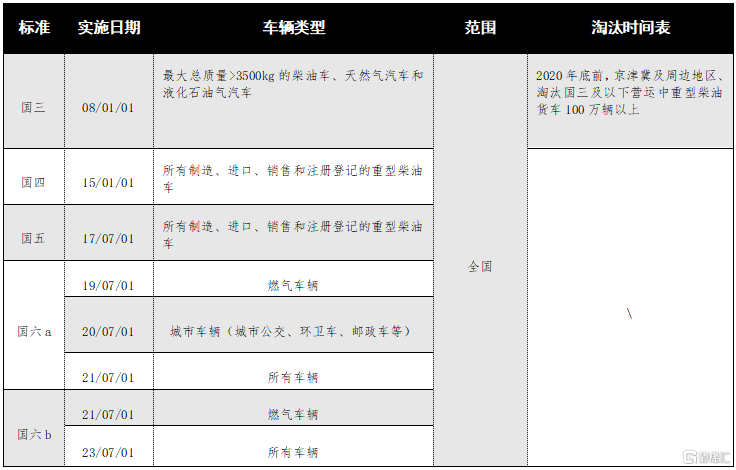

如上所述,市场对于2020年重卡行业持续高景气仍有担忧,进而引发对公司业绩增长的忧虑。如何综合判断?通过复盘过去20年重卡销量的变化趋势,不难发现是存在着经济周期、治超政策、排放标准实施是影响销量的三大变量。举例来说明,经济上行(09年“四万亿”刺激)、治超政策(04、05和16年治超政策升级)抬升销量,决定销量中枢;新排放标准实施,提前释放需求,决定了销量弹性。

(来源:国金证券)

我们认为,今年依旧不必过分悲观:

1)一方面,国内疫情影响有限,2020年重卡行业销量难以出现断崖式下跌。由于国内疫情在2月中旬出现拐点之后,在3月已逐步取得有效控制,因而2、3月被压制的需求一部分都会在4月之后的月份回补,4月的同比增速大概率转正。另一方面,受海外疫情影响也低于主要竞争对手,因为潍柴的海外业务主要布局在独联体、亚非和东欧等国家,影响相对有限。

2)2020年重卡的主要增长逻辑在于:运输需求增长拉动物流重卡增量需求释放。终端数据显示,3月下旬以来物流车市场订单已恢复至2019年同期水平;柴油车国三淘汰及国六实施带来的换量需求,预计将在今年将释放;逆周期调整政策力度加大,支撑工程重卡持续增长。

(来源:公开资料)

据主流机构的一致性预测,考虑到2018年已提前释放部分更新需求,保守预计未来三年(2020-2022年)重卡销量均会维持在百万辆左右。而今年作为作为蓝天保卫战三年行动计划的收尾年,重点区域国三燃油车淘汰率望进一步提升,行业销量预计在百万辆之上。

中国重卡市场需求预测(万辆)

(来源:中国汽车工业协会)

除上述行业景气有望支撑之外,潍柴动力的内生增长动力主要来自于:

1)与主机厂配套格局深化,尤其是中国重汽增配。在去年10月,中国重汽重归山东重工旗下,与潍柴动力成为兄弟公司,融合预期明显升温。同时,中国重汽增配潍柴重卡发动机,已获工信部验证。据工信部发动机变更及新增公告,2019年Q4,潍柴动力对中国重汽重卡产品(牵引车、自卸车、载货车、专用车)的配套率均创出近10年的新高(分别为37%、15%、44%、34%)。据谭旭光在2019年业绩发布会上明确表示,未来中国重汽将会使用潍柴的发动机,特别是中国重汽全力发展的中卡和轻卡将全部使用潍柴动力发动机。且未来潍柴在中国重汽的配套量将释放10-20万台。

至今,潍柴动力与国内前五大重卡主机厂均已实现配套。预计随行业发展,潍柴的重卡业务市占率将进一步提升。

2) 重型发动机及天然气化趋势,引导潍柴产品结构进一步升级。潍柴在国内拥有发动机全系列技术的独占优势,在大排量和天然气领域优势更为突出。由于大排量发动机利润丰厚,且天然气重卡在成本端(购置、维修及燃料成本)明显优于燃油重卡,所以,中期长期来看,发动机及重卡业务的盈利能力将进一步增强。

目前,天然气重卡整车及发动机格局都非常集中,且潍柴优势显著。据上险数据显示,2019年,整车CR4为81%,同比增加4pct。其中,陕汽以25%的市场份额仅次于一汽(27%);同期发动机CR6为87%,同比增加2pct。其中,潍柴以31%的份额继续位列第一。伴随国六催化,潍柴的优势将进一步凸显。

3)细分市场渗透。非道路用发动机也是潍柴未来重要的增长点。在林德液压、大缸径发动机和新能源等战略新兴业务增长基础上,带动潍柴动力总成业务的进一步增长。

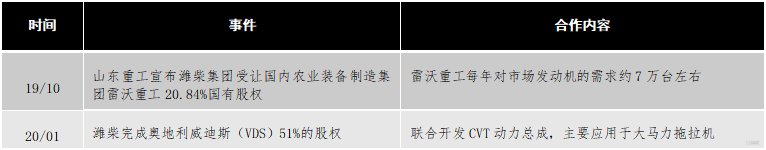

以林德液压为代表,公司为液压件配套开发6H发动机,打造液压动力系统,主要用于工程机械项目,包括压路机、推土机、挖掘机、起重机、装载机、叉车、农机等领域。此外,去年以来,潍柴动力加快了对农业领域的布局。

(来源:公开资料)

三、智能物流业务增长较快,凯傲新增订单饱满,加快国内市场开拓

除传统重卡业务维持稳固之外,智能物流业务营收增长较快。年报显示,2019年智能物流业务营收671.8亿元,同比增长11.10%,占总营收比重为38.4%,同比有所提升,毛利率约为25.4%,与2018年基本持平;净利润26.5亿元,同比增长3.3%。同时,凯傲于年内新获订单金额91.1亿欧元(约合人民币692.4亿元),再创新高。且超过销售额,表明未来业务持续增长有保障。

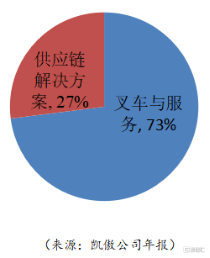

潍柴动力的智能物流板块以欧洲叉车制造龙头凯傲集团为中心,并进一步整合全球领先的供应链解决方案供应商德马泰克。对于凯傲集团而言,叉车及供应链解决方案业务是其目前的两大主导细分业务。

从分部业务收入结构来看,叉车仍是其主要的营收来源。据凯傲年报,2019年,叉车及服务业务营收64.1欧元(约合人民币487.2亿元),同比增长8.2%,占同期物流业务营收比重为73%,而以德马泰克中心的供应链解决方案业务营收为23.8亿欧元(约合人民币180.9亿元),同比增长15.7%,占比为27%。

2019年智能物流业务收入结构(按业务)

从区域视角来看,凯傲的收入主要来自于北美和欧洲市场,2019年合计占比达到86%。至于海外疫情影响,潍柴动力表示,疫情对海外子公司凯傲集团影响不大,在手订单还在加速生产中,已做好防疫措施,今年仍有望逆流而上。

2019年智能物流业务收入结构(按区域)

值得留意的是,在今年初,凯傲宣布与潍柴合资成立新公司并在济南落地新厂,将生产符合中国国情的、性价比较高的中高端叉车。目前,来自亚洲市场的收入占比仅10%,提升空间显著。伴随凯傲在中国市场的空间逐渐打开,潍柴的智能物流业务未来将迎来更快及更广阔的发展。

四、新能源布局充分,构建起“电池+电机+电控”氢能源动力总成

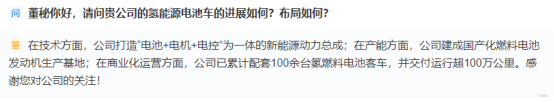

除了在传统柴油动力领域具有绝对优势之外,潍柴动力在新能源领域亦布局充分。从战略投资氢燃料电池企业弗尔赛、与德国博世(Bosch)战略合作、入股加拿大燃料电池供应商巴拉德(Ballard Power)、投资英国固态氧化物燃料电池供应商锡里斯动力(Ceres Power),再到去年宣布,收购专注电机和电控领域的德国欧德思(ARADEX),并于今年1月宣告完成交割。据公司披露,其已完成在产能、商业化方面的完整布局。

(图片来源:公开信息)

目前,潍柴动力在氢燃料电池汽车和电动汽车领域均有所布局,完成了多款氢燃料电池发动机产品的开发,掌握了电机控制器核心技术,推出系列化的两挡动力总成、电机控制器等新产品,并搭建起“电池+电机+电控”为一体的新能源动力总成。随着相关产品竞争优势的不断提升,公司有望进一步扩大业绩边际,提升盈利空间,持续扩大领先优势。

五、潍柴动力呈现出周期穿越能力,历史估值底部具备吸引力

总体而言,在目前经济周期下,潍柴动力的传统重卡业务依旧稳固,凸显出龙头的内在竞争力。且在运输需求持续增长、国六切换、逆周期调节政策加码等主要外部因素作用下,重卡行业的景气度仍有望持续。同时,叠加核心主机厂(重汽、雷沃)增配、产品结构升级、加速细分市场渗透,潍柴动力在重卡整车整机方面的竞争优势将进一步提升。

上图反映出,潍柴动力的业绩周期性已明显弱化,相应呈现出较高的成长性。这主要源于两方面:

1)工程重卡占比降低削弱重卡业务的周期性:工程重卡销量的波动明显高于物流重卡,目前工程重卡的销量占比已从2006年的46%降至2019年的28%的水平,对应物流重卡销量占比大幅提升至72%,背后也折射出国内经济增长模式由投资拉动向消费驱动的核心变化;

2)战略新兴业务的快速增长,进一步熨平了公司业绩周期性

智能物流、林德液压及新能源等战略新兴业务,作为熨平公司业绩周期性的重要力量,也会是未来的增长亮点,并将与潍柴动力总成业务持续协同,实现“同心多元化”战略发展。

尽管今年突如起来的疫情,扰乱了商业节奏,冲击了金融市场,并引发一系列负面连锁效应。但目前来看,对公司国内业务影响有限,海外业务影响也相对可控。此外,值得一提的是,潍柴动力管理层务实的风格,依旧令我们对其今年的目标不乏信心。据了解,2016-2019年潍柴连续四年完成既定目标。而今年目标:预计销售收入约1885亿元,较2019年增长8%。

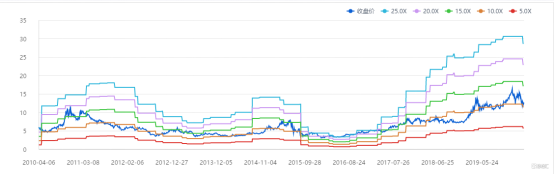

鉴于上述,从估值的角度而言,以前潍柴与重卡的相关程度大,其估值水平一般在业绩景气高点时保持在10X左右,在景气低点时可以提升至20X,均值在14X左右,这个均值未来被抬升的动力充足。

而现在的潍柴动力,业务和产品结构有很大的变化,尤其是智能物流和新业务在收入占比不断提高,业务多元化发展,抗周期和抗风险能力大幅提高,重卡行业维持高景气度掩盖了潍柴动力的结构变化带来的利润边际改善,目前的潍柴动力维持在10X左右,接近历史底部。

考虑到目前估值水平仅仅是在给予重卡景气程度的预期,并没有反应到潍柴多元化业务边际利润的改善,因此处于被低估。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员