经过2020年的估值扩张,目前很多科技股和消费股的估值都高高在上,2021年寻找低估值品种,增强安全边际不失为一个可行的策略。作为三盛集团旗下在港上市的地产平台,三盛控股(2183.HK)在集团中的战略地位重要,发挥着资本市场窗口的作用。2020年,三盛控股完成了上市后的第二次注资,资产规模再上一个台阶,其中是否蕴藏机会?不妨来看看。

一、二次注资成功,三盛控股持续优化资产布局

三盛集团的业务覆盖地产、教育、健康、科技等众多领域,而三盛控股作为集团旗下的地产板块,主要从事物业开发和销售、物业投资。2017年,三盛地产通过收购利福地产在港交所上市。上市之后,三盛控股继续开拓潜在商机及谋求可持续发展。

通过2019年和2020年的两次资产注入,三盛控股成功实现资产规模的扩充,资产结构亦不断完善,从而推动公司的快速成长。早在2019年12月,三盛控股就以2.31亿港元收购福建盛创、福建宏盛、福建天壬及漳州德友盛等多个地产项目,这为其带来超过50亿元的销售额。

接着,在2020年10月,三盛控股以3.47亿港元成功收购控股股东MegaRegal持有的目标公司RosyPathGroupLimited的全部股权,这意味着三盛控股二次注入资产的计划圆满成功。通过这笔收购,三盛控股间接持有福州伯盛95%股权,而福州伯盛全资或控股福建闽侨、福州盛隆、泉州盛创、成都吉盛、江苏浙广、扬州三盛、温岭荣发、青岛海上、莆田市盛祥等9家项目公司,其中4个位于福建、3个位于长三角,项目合计估值101.5亿元。

由此,二次注资不仅会为三盛控股增加百亿级规模的土地价值,还会提升公司整体的物业组合。尤其是,此次注入的资产均位于二线城市及经济活跃的三线城市,能够显著丰富公司在不同地区的土地储备,逐步优化公司的区域布局,提高公司的竞争力,为未来的销售业绩提供有力支撑。

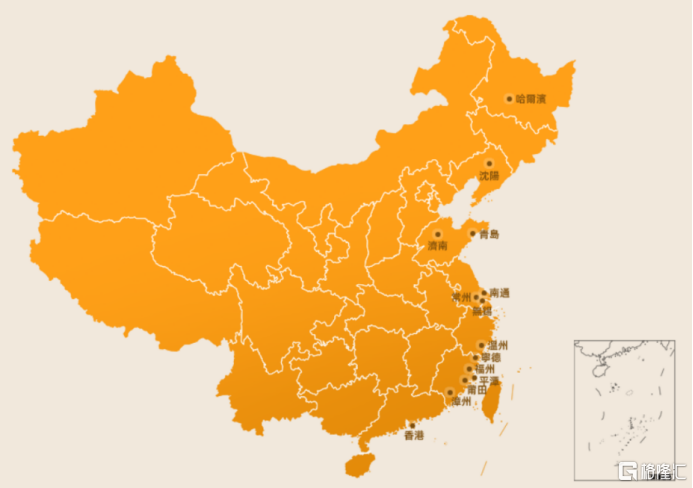

价值高达百亿资产注入的背后亦透露出三盛控股不断扩张的决心。三盛集团在地产行业深耕二十多年,背靠实力雄厚的母公司,三盛控股的资产规模有望持续壮大,资产结构将得到进一步完善。据悉,三盛控股在扩大已经布局的“海峡西岸经济区”、“长三角经济区”及“环渤海经济区”等区域的业务规模的同时,也在拓展新进入的“粤港澳大湾区”、“长江经济带”市场以追求新增量。

(三盛控股业务布局)

回顾三盛控股过去几年的资产和业绩变化,会发现公司在增加土储方面拥有清晰的发展路径。在区域布局方面,三盛控股提出了“跟着人走“和“跟着人流走”两个投资逻辑,即深耕人口聚焦城市和人口迁徙目的地,以高潜力地区驱动未来业绩增长;在拿地策略方面,三盛控股实施“4-3-3”策略,即采用多元化的拿地方式,包括通过产业合作、招拍挂和收并购等方式吸纳优质土储,抓住土地市场的拓展窗口期。

公司财报显示,2020年上半年,三盛控股合共收购或计划收购13幅新土地项目的权益。而根据克而瑞数据,2020年前7个月,三盛控股拿地金额达128亿元,新增土地货值324亿元,同比增长509%和1509%。

近期,三盛控股还在保持快速发展的步伐,2020年12月三盛控股宣布非全资附属厦门盛创与独立第三方广东信辉成立项目公司,合作开发位于广东省汕头市澄海区之三旧((即旧城镇、旧厂房、旧村庄)改造项目。今年1月11日,三盛控股官方微信披露,其鲁东区域公司已竞得威海市经区核心地块。截至目前,三盛控股已经布局全国40座城市,项目超过120盘。

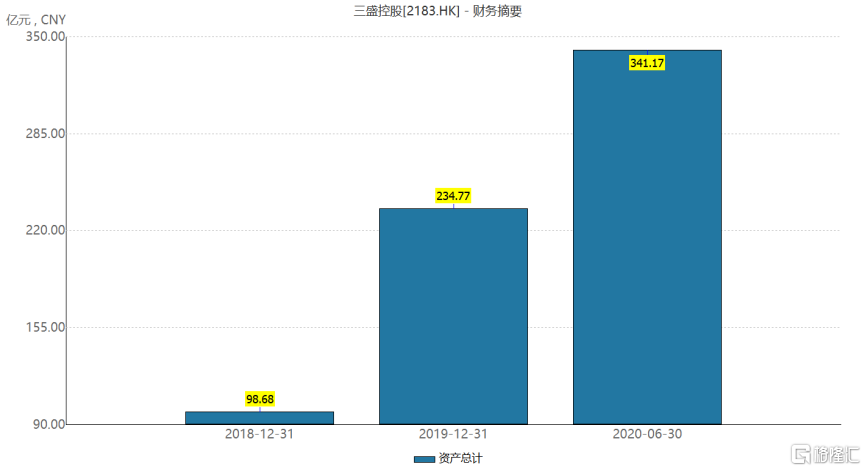

在积极的拿地策略下,三盛控股的整体资产规模不断踏上新台阶。根据公司财报,2018年三盛控股的总资产为98.68亿元,2019年增至234.77亿元,2020年上半年总资产进一步增长至341.17亿元。

(三盛控股总资产)

二、财务具备稳健性,2021年业绩增长可期

得益于第一次的资产注入,三盛控股于2019年成功交出了一份亮丽的业绩,当年扭亏为盈,实现营业收入20.46亿元、归母净利润0.69亿元,同比分别增长119.09%、141.60%。

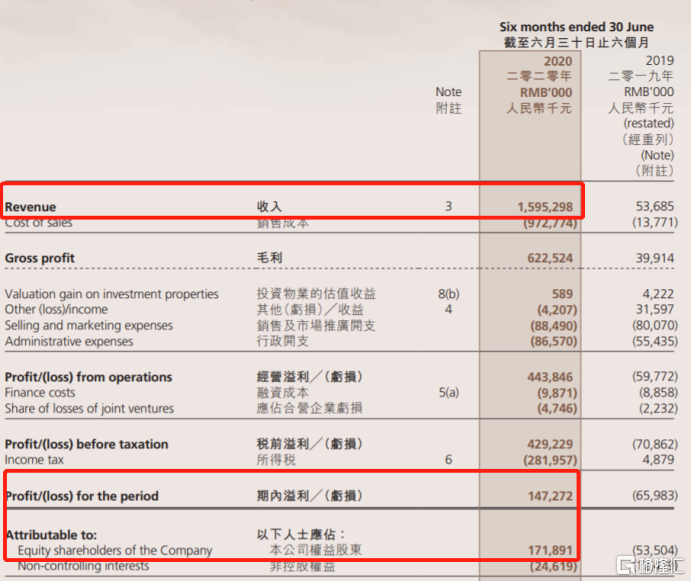

2020年三盛控股延续佳绩,得益于福建省福州市仓山区滨江国际、福建省漳州龙海市国际海岸、山东省济南章丘市璞悦湾等物业的交付,三盛控股的物业销售收入录得大幅增长。公司财报显示,2020年上半年,三盛控股实现营业收入15.95亿元人民币,较2019年上半年的5369万元同比增长了约29倍,成为2020年上半年所有房企中营收增速最高的公司。与此同时,三盛控股的盈利能力也飞速提升,2020年上半年公司的净利润达到1.72亿元。

当然,所有房企的扩张之路都不能回避政策的影响因素,2020年监管部门为控制房企债务增长设置“三道红线”,这意味着地产公司保规模的同时,降负债也是一个重要的任务。房地产白银时代之下,未来行业格局稳固,挑战者更要重视高周转,做好高周转,才能有机会突围和进步。

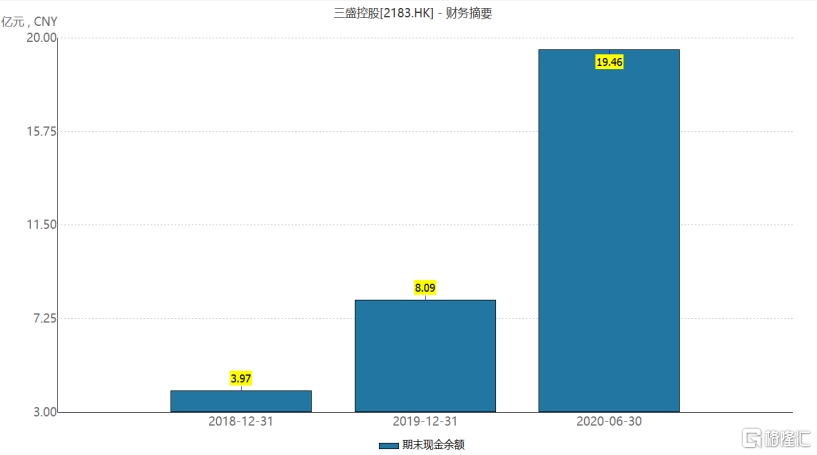

三盛控股实际上已经认清这个局面和现实,虽然公司的资产规模在快速扩张,但同样也重视安全和现金流,财务具备一定稳健性。据了解,截至2020年6月底,三盛控股净负债率(即剔除合约负债及预收账款的资产负债比率)为60.2%,在行业内处于健康水平。截至2020年6月末,三盛控股手持现金及现金等价物约19.46亿元,较2019年末增长140.54%,现金流大幅改善。

(三盛控股账面现金)

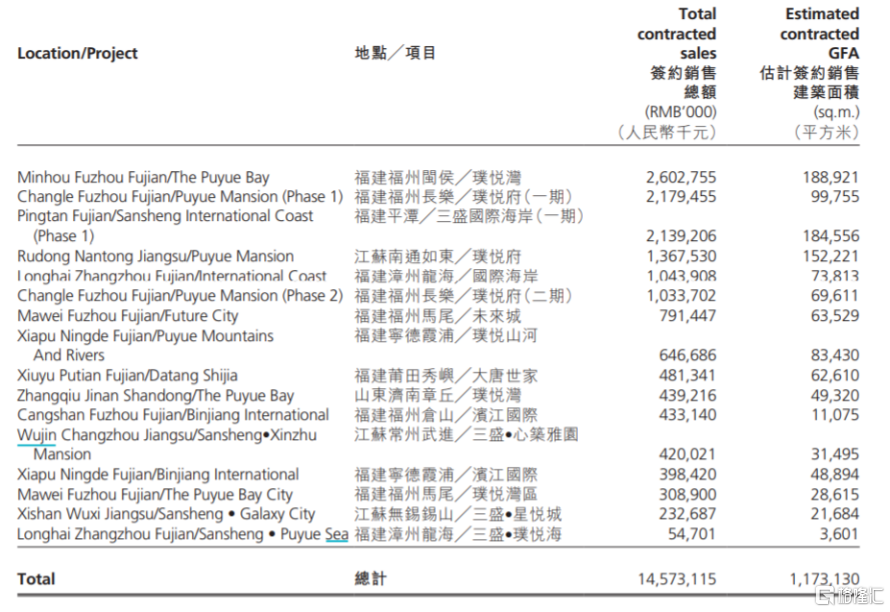

展望2020年下半年以及2021年,三盛控股的业绩与规模发展还有良好的增长预期。一方面,根据公司财报披露,2020年上半年,三盛控股已订约但未确认销售的金额达145.73亿元人民币,估计签约销售建筑面积约为117万平方米,这为公司未来已确认收入的增长提供了稳固基础。另一方面,不久前的二轮资产注入让三盛控股成功吸纳了一批具备盈利性的优质资产,这将极大地扩大三盛控股的业绩增长预期,未来现金流有望持续改善。

(三盛控股签约销售)

三、业绩增长奠定安全边际,低估值凸显投资价值

回顾2020年资本市场的表现,地产股整体的表现并不佳,根据Wind数据显示,2020年在A+H合计349家上市房企中,有250家股价全年下跌,占比超71%。

但站在当前这个时点,低估值已经充分反映政策所带来的不利因素,具有估值优势的地产股或许值得重新关注。正如第一上海认为,应正确理解三条红线是加快房企未来良性扩表的正确路径,帮助ROE模型稳定优化。

而中金公司在研报中亦指出,判断2021年是房地产基本面降速而非失速年,市场仍将呈现相对平稳的运行态势。当前地产股具备较为突出的投资价值,低估值已充分计入投资者对政策的担忧,而政策实际运行将存在预期差,以上基本面和政策面的叠加有望带动地产股价值回归(类似股价于2017年的表现)。

国金证券在研报中表示,旗帜鲜明看多2021全年地产股行情,主要基于以下原因:行业利空出尽;估算2021年销售毛利率将企稳回升;估值处于历史低位,基本面处于恢复阶段,估值提升是大概率事件;非开发业务纷纷独立上市的预期催化股价上涨,隐含价值显性化。

事实上,从近期的市场风格,也能看到市场转变的信号。最近,高估值的科技股和消费股开始回落,“抱团股”出现调整,而低估值的股票开始得到资金的偏好,甚至中字头的大股票也开始出现大涨。这时候,转向低估值的地产股一定程度上能够增强投资者资产配置的安全边际。

从投资角度而言,无论市场价格偏离价值多远,最终价格还是得回归到价值上。目前房地产行业的配售价值已经逐渐显露。作为具备财务稳健性和规模成长性兼具的公司,三盛控股的价值尚未在目前的市值上得到充分的体现。

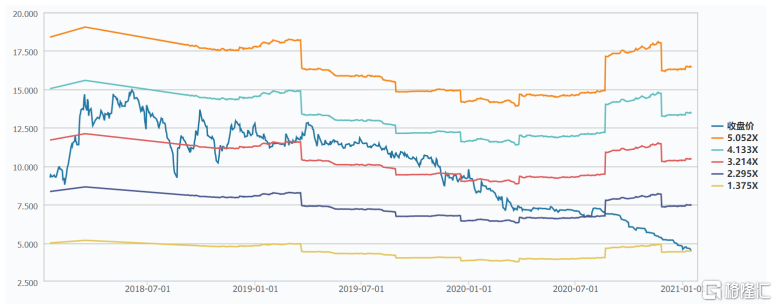

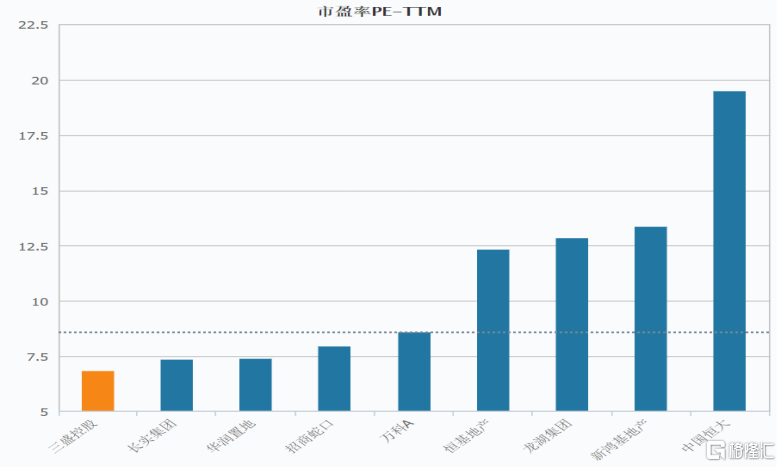

截至1月15日,三盛控股股价报收4.49港元,总市值约为22亿港元,PB为1.51,PE为6.8。从PB来看,三盛控股目前的估值处于公司历史估值较低水平;从PE来看,三盛控股与同行相比亦具备估值优势,且通常而言成长性更高的企业也会拥有更高的估值。考虑到三盛控股资产规模和结构持续改善,销售规模逆势保持快速增长,盈利能力持续提升,未来业绩增长可期。因此,三盛控股未来有望迎来业绩和估值的同步提升,市值具有想象空间。

(三盛控股PB band)

(三盛控股PE同行比较)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员