编者按:一生一次的机会十亿用户、百亿利润、千亿营收、万亿估值,光鲜的IPO之下,蚂蚁的资本盛宴即将开始。蚂蚁来了,资本市场掀起层层波澜,我们即将见证这个史上最大规模的IPO。支付是世界上最好的生意,他是离“钱”最近的生意。无数公司绞尽脑汁拉进与支付的距离,而蚂蚁,他就是支付本身。中国只有一个蚂蚁,这意味着,对于中国普通投资者而言,这将会是今生仅此一次的机会。为此,格隆汇倾心推出#一生一次的投资机会 · 蚂蚁IPO#系列,带领读者一解蚂蚁背后的商业版图,更好地读懂蚂蚁、下注蚂蚁。本文是本系列的第二篇:商业模式篇。

网上有一个流传已久的段子。

ABCD四家竞争的企业创始人聚在一起聊天:

A问BCD:你们最近在干嘛?

B:吃饭,睡觉,打豆豆。

C:吃饭,睡觉,打豆豆。

D:……我也在吃饭睡觉打豆豆。

BCD反过来问A:那你最近在干嘛?

A:呃……我就是吃饭睡觉。

问:你怎么不打豆豆呢?

答:……我就是豆豆啊。

^=o=^

时至今日,人们已经普遍接受互联网行业最性感的三个细分领域——社交、电商、搜索。

这三个都是诞生巨头的领域。

社交,美国出了Facebook、Ins、以及Whatsapp,中国出了腾讯;

电商,美国出了Amazon;中国出了阿里、京东、美团、拼多多;

搜索,美国出了Google、中国出了百度。

都是巨头。

他们各自从不同的侧面去切互联网这个大生意,做得风生水起,时而打得不可开交。但,本质上,在他们所做的一切事情之上,有一个绕不开的环节;只要订货下单付款,就绕不过的一个环节:

支付。

所有互联网公司都在拼尽全力缩短自己与支付的距离,而有一家公司,它本身就是支付。你们都要引流卖货+支付,而他不需要,他只需要吃饭睡觉。因为他自己就是支付。

1

约莫在一个月前,就是支付宝一口气推出5只蚂蚁战略配售基金的那当口,有位哥们问我:喂,这5只基金该不该打?它是不是找接盘侠的?

我对他说,哥们儿,你阴谋论看太多了。

你看,这一轮蚂蚁融资规模是多少?2000亿应该是有的。5只战略配售基金的总共规模是多少?600亿。但请注意,这600亿里面,允许打蚂蚁的份额只占到10%,也就是说:60亿。

拿着60亿的资金去接2000亿的盘,难道这接盘侠是郭德纲?穿着溜冰鞋去抹公共汽车?

支付和清算,是这个世界上最好的两个商业模式,没有第三。因为它们都是一本万利。用现在最流行的话语体系来讲,它们都是PaaS。

想想看,如果银联上市,那意味着什么?那就等于说,银联这台数钱机器,现在可以让老百姓来参与一起数钱了!就这么简单。

按理说,这么好的东西,它的东家一定不希望把它送上市,因为上市就意味着和普天下的投资者分享公司的利益。

然而今天,它却上市了,而且大张旗鼓、大势宣传、见面分半、人手有份。这究竟是为什么呢?对于投资者而言,更重要的一个问题就是,这么赚钱的企业,到底要不要打,打新的价值何在?

我的观点是,蚂蚁不是中芯国际,后者是一个无底洞,前者是聚宝盆。因此,只要估值不太离谱,打就是了。这样的股票是拿在手里睡得着觉的。

当然,站在公司的角度,道理就不一样了。这么赚钱的东西,怎么可以卖得便宜了呢?这么靓的女要嫁人,那聘礼绝对不可以马马虎虎。这不,交易所率先给了份大礼,688688。公主的香车,车牌号能不选最吉利最喜庆那个吗?

2

言归正传。要弄清楚蚂蚁究竟是干什么的,拆招股书是一方面,另一方面,要通过对标同类公司的类比。

毫无疑问,最对标的无疑是2008年3月美国上市的全球支付巨头——VISA。

VISA当年创造了许多奇迹,是继2000年AT&T与2006年ICBC之后全球最大的IPO,也是当时史上最大的IPO。无独有偶,这次蚂蚁也有望刷新去年沙特阿美的记录,成为史上最大的IPO。

当年美国分析师对VISA的描述,就一个词儿:Toll(收费站)。

的确,VISA创造了一个体系,通过它,基本上可以在全球任何一个角落完成任何一种货币的支付和转账。当然,转账和支付不是白干的,VISA要从中抽一笔费用。

因此,VISA的商业模式有两个要点:

(1)规模效益递增

(2)系统性风险递减

VISA的商业模式,用今天时兴的词儿来说,就是一个PaaS。如果股票中的现金奶牛有很多种,那么VISA一定是“特仑苏”。为什么这样讲?

(1)规模效益递增

VISA需要做的事就是“搭平台”。平台搭起来了,你1个人用也是用,1亿人用也是用。所以编辑固定成本是递减的。反过来,每单交易的边际收益就变成了递增。事实上,用的人越多,你的平均固定成本几乎可以忽略不计。

根据2020年一季度的财务数据来看,VISA的Operating Margin高达66.3%,Net Income Margin高达54%。而且这个数字每年还在增加(2015年一季度为45.5%)。

(2)系统性风险递减

VISA的主营业务是支付,而不是借贷。因此,VISA可以避开金融周期,顶多就是收到经济波动,但消费的影响比较小。这是投资者最喜欢的一点。在2008年3月风雨飘摇的环境下,VISA还能募集到179亿美元,多半原因是因为这个。

此外,VISA是一家全球布局的公司,通过分散来规避地缘政治风险。

以上两点分析,规模效益递增、系统性风险递减,说明VISA是这样一种生意:可以说,做得规模越大,效率反而越高。这样就没有许多行业那种天然的天花板,可以长盛不衰。

唯一的冲击是线上支付。据统计,2015年美国只有18%的消费是线上完成的;到2019年,这个数字已经激增到75%。中国的情形也差不多,2015年手机扫码支付方兴未艾,2019年几乎所有的交易都在线上完成了。因此,VISA在今年上半年收购了美国一家线上支付公司Plaid。

我们分析VISA的商业模式,是想说明,什么样的公司是好公司。再重申一遍,好公司的标准有两点:(1)规模效益递增;(2)系统性风险递减。

可以简单粗暴一点来讲,这就是一个PaaS的特点。蚂蚁今天的商业模式也是PaaS。但蚂蚁与VISA相比有两点劣势:第一,蚂蚁没有做到VISA那种全球化的程度,主要业务目前集中在中国;第二,蚂蚁有借贷业务,有可能卷入金融周期的起落之中。

但蚂蚁也有两点优势:第一,蚂蚁自身有金融科技,不需要像VISA那样去收购;第二,蚂蚁背后有阿里的强大支撑,有浓厚的互联网思维,而VISA是传统金融支付公司,没有互联网基因。此外,虽然蚂蚁有借贷业务,但绝大多数控制在消费金融上面,受产业周期波动相对较轻。

3

VISA这么牛逼,那如果投资VISA会怎么样呢?

先欣赏VISA上市后的股价走势。

VISA于2008年3月19日上市,当时正值美国次贷危机之中。当时贝尔斯登(百年投行)、以及两房(房利美、房地美)开始的资产质量开始出现问题。AIG和雷曼的危机也在酝酿之中。那一年前三个月,美国股市IPO数量仅为40多,比往年同期平均水平低了一半,人们对IPO的信心降到冰点。

然而,这并不影响VISA成为牛股。

截至昨日,VISA收盘价为197.7美元/股。而VISA在2008年3月19日上市的发行价为44美元。复权掉2015年3月18日的“一拆四”,则上市(十二年半)以来,VISA的总收益率高达18倍!平均年化复合收益率高达25.96%!

这就是如果打新中了VISA,一直没卖,拿到现在,你的收益就是18倍!12年18倍,可以了。同期大盘标普500指数的平均年化复合收益率仅为8.26%,12年仅翻2.7倍多。

VISA的股价的长期稳定增长不是个例。我们看一下与VISA并驾齐驱的另一家全球支付巨头——MasterCard——的股价走势。

MasterCard于2006年5月25日上市,发行价为39美元。截至昨日收盘,价格为331.72美元,复权掉2014年1月21日的“一拆十”,则自上市以来股价总共翻85倍!平均年化复合收益率为34.47%!比VISA更高。

事实上,由于规模不及VISA,因而MasterCard长期享受small cap的估值溢价。例如截至昨日收盘,VISA的市盈率为32倍,而MasterCard为45倍。这也就是长期来看MasterCard比VISA具有更高成长性的原因。

也就是说,如果你打新中了MasterCard,持有14年,到现在,翻85倍。

这两家公司的股票说明了一个道理:如果一家公司是印钞机,那么它的股票也是印钞机。

再看一家公司,同样具有支付业务的美国运通(American Express)。由于它涉及了借贷业务,继而卷入金融周期,因此长线成长性比VISA和MasterCard要差得远。

美国运通1980年7月上市,至今40年股价翻了100倍,相当于年化复合收益率为12%,比标普500的多年统计累计收益率(9%)高一点点,勉强跑赢大盘。但是,由于美国运通涉及借贷业务,因此自它上市以来,几乎每一次金融危机,都未能幸免。从图中可以看出来。

K线是这个世界上最真实的东西,因为真金白银从来不说谎。支付是这个世界上不多的稳赚不赔的生意之一。

4

在香港,有一个迷你版的VISA。对,你猜对了,它的名字就叫——

八达通。

八达通本质是交通卡和小额支付工具,没有VISA的全球支付清算业务。但比VISA先进之处是“小额免密支付”。用八达通罚款,省去了签字或者输密码确认的环节,只要“嘟”一下就完事了。

八达通没有在香港上市;道理很简单,这种赚钱生意拿出来跟投资者分享,还要每年披露赚了多少钱,只要不是被逼无奈,一定是脑子瓦特了。

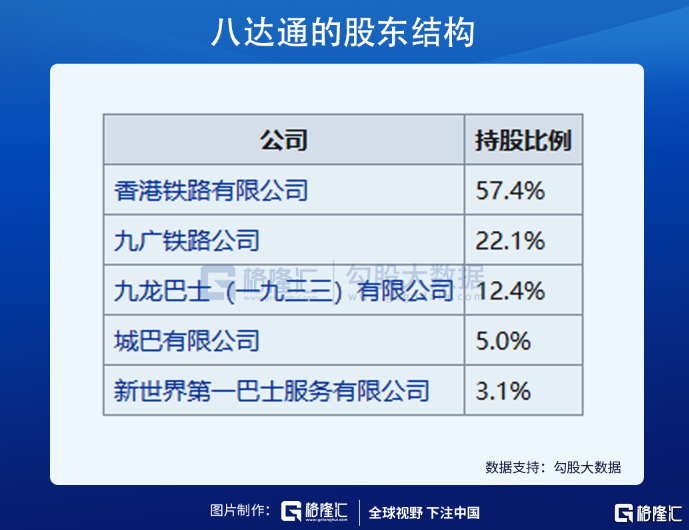

看看八达通的股东结构:

五家交通运输公司的总持股超过90%。剩下的是一些小股东,包括个人、投资机构以及银行。

八达通有多赚钱?看一组数据。

2019年,在香港发生了大规模动乱的前提下,八达通平均每日处理交易1490万宗(香港常住人口700万),这相当于香港人均每天刷八达通2次。每日总交易额2.15亿港元,相当于人均每日刷卡金额300多港元。

每天2亿,一年下来就是730亿,折算到人均头上,相当于香港人年均为八达通贡献1万港币的流水。

请注意,这是一个相当少的数字。因为八达通本质上仍然是一个交通卡和小额消费卡,大额支付或转账就要用VISA们。

但我们可以根据这个数字,去推算香港人均每年消费支付或通过VISA们转账的总额。这一定是一笔惊人的数字!

这笔钱谁在赚?当然是VISA或MasterCard,还有中国银联!

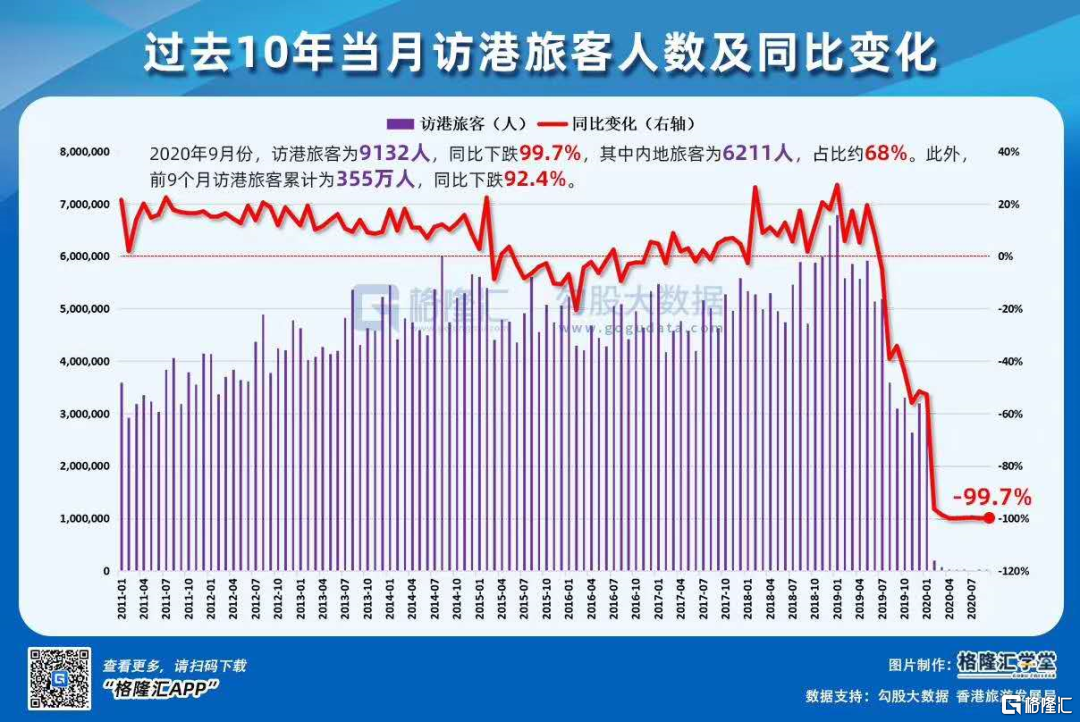

2020上半年,去年社会事件叠加疫情冲击,香港的经济已经不能用衰退来形容,几乎是静止、真空!看数据。

四大核心商业街区店铺空置率。

店铺搬迁。

访港旅客人数几乎清零。

但是,即便在这样的经济环境下,作为小额支付清算工具的八达通,今年上半年收到的冲击几乎是毛毛细雨!

根据港铁公司(0066.HK)财报,八达通每日交易宗数和成交金额分别下滑至1130万宗和1.86亿港元。与去年年底相比分别下降25%和14%。

但请注意,这不是亏损!这降幅只意味着比去年少赚了点钱而已!

也就是说,这一轮香港经济周期、政治周期、金融周期叠加在一起的冲击,对多少人而言几乎是灭顶之灾,但八达通几乎没受什么影响。八达通只是一个交通卡与小额支付工具,尚且如此;那么,作为VISA、MasterCard、以及支付宝这种国民级甚至国际级的支付工具,它们的抗风险能力会更强!

我们看一下八达通母公司——港铁公司——的上市以来股价走势。

也许,用港铁公司的股价图来表征八达通不太合适,毕竟港铁除了地铁轨道交通之外还涉及了大量地产业务;但用它来反映提供基础设施的公司的股价的稳定性与长期增长性,是合适的。因为港铁的模式,本质也是PaaS;一句话,搭建“轨道”,然后在上面跑各种vehicle。

PaaS是对所有类似模式的高度概括:搭建轨道,轨道上跑Vehicle。这里“轨道”可以是铁路、可以是商业地产、可以是水电管线、可以是云服务器、可以是国际支付系统;而vehicle可以是实物的车辆、可以是企业租户、可以是自来水电流煤气、可以是数据、可以是资金流水,等等。

5

至此,我想应该说清楚了。

结论再强调一遍:蚂蚁、VISA、MasterCard、八达通……这些涉及支付的公司,本质上都是PaaS(平台即服务)。

PaaS的共同特点是:(1)搭建平台固定投入有限,边际可变成本递减,规模效益递增;(2)收入来源于人类衣食住行基本刚需,受经济周期与金融周期影响小,系统性风险递减。简单概括就是:一本万利,铁打的营盘流水的兵。

而蚂蚁、VISA、MasterCard、八达通……这些,由于它们是支付领域的PaaS,离钱最近,因此也最赚钱。

最后值得提一嘴的是,在这些公司中,蚂蚁显得与众不同;因为它除了支付之外,还有两大抓手,一是科技、二是互联网基因。虽然支付业务赚钱,但是如果死守支付这块,最终是会被互联网公司与科技公司跨界打劫。

银联就是最典型的例子。

如果银联有互联网思维和忧患意识,加上它的先天优势,早就变着法儿的推出各种新奇的支付手段了,哪里会有支付宝和微信支付的饭吃?

因此,一个公司,先天的原生基因固然重要,但后天的进化与迭代能力也是不容忽视的。

本文完。

下一期,我们将回顾蚂蚁的历史,分析它不断演进,自我否定、自我迭代的能力之根源。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员