作者:刘胜军

来源:刘胜军微财经(caijingknowledge)

刘鹤的“三把斧”与“四原则”

全国政协 5 月 15 日在京召开“健全系统性金融风险防范体系”专题协商会。刘鹤出席会议并讲话,此次发言有不少干货和硬货:

• 提出防控金融的“三把斧”:稳健中性货币政策+严格监管政策+坚决惩治监管腐败。

• 提出全社会都应记住的“金融四原则”:做生意是要有本钱的+借钱是要还的+投资是要承担风险的+做坏事是要付出代价的。

“三把斧”堪称有的放矢,韵味十足:

• 稳健中性货币政策:2017 年 M2 全年预定增速 12% ,而实际增速仅有 8.2% 。不仅如此,2018 年政府工作报告更是历史性地取消了 M2 增速指标。

• 严监管:郭树清上任银监会主席之后,连发十道金牌,重拳整顿金融乱象,效果显著。针对影子银行与互联网金融乱象,中央提出“监管全覆盖”、金融业务全部需要持牌经营。“一行三会”变身“一委一行两会”更是直接针对“金融混业”的现实应对。

• 金融反腐:金融监管对象“能量巨大”,一旦出现猫鼠一家,社会成本巨大。从保监会项俊波、银监会杨家才、证监会姚刚和张育军,到安邦吴小晖、华信叶简明、华融资产赖小民,金融反腐来势凶猛。

“金融四原则”更是具有现实针对性:

• 做生意是要有本钱的:吴小晖这样的“空手道”可以休矣。

• 借钱是要还的:从海航甩卖资产自救,到前海人寿清盘资管计划,再到浙江盾安集团 400 多亿债务危局,都敲响了“高杠杆”玩法的警钟。

▲海航大厦

• 投资是要承担风险的:尽管金融机构存在不少抵触,中央仍然坚定推出《资产管理产品新规》,着力打破刚性兑付。

• 做坏事是要付出代价的:不少 p2p 公司打着金融创新的旗号,从事庞氏骗局的游戏,如今进入了爆仓高发期。

重温“权威人士”的忠告

2016 年 5 月 9 日,神秘“权威人士”借《人民日报》访谈向社会喊话,事后来看,这些观点可谓醍醐灌顶:

• 金融是现代经济的核心,这个核心出了问题会拖累全局。

• 高杠杆是“原罪”,是金融高风险的源头,在高杠杆背景下,处理不好,小事会变成大事。

• 树不能长到天上,高杠杆必然带来高风险,控制不好就会引发系统性金融危机,导致经济负增长,甚至让老百姓储蓄泡汤,那就要命了。

• 一些国家曾长期实施刺激政策,积累了很大泡沫,结果在政策选择上,要么维持银根宽松任由物价飞涨,要么收紧银根使泡沫破裂,那才是真正的“两难”,左右不是!

• 在利用货币扩张刺激经济增长边际效应持续递减的情况下,要彻底抛弃试图通过宽松货币加码来加快经济增长、做大分母降杠杆的幻想。

“去杠杆”之难

不论从“权威人士”的判断,还是从中国经济的现实来看,中国经济最大的问题就是高杠杆。中国高杠杆有三大特征:

• 中国的债务/GDP 在 2008 年金融危机之后快速上升,从2007 年的 158% 激增到 2014 年 282% 。

• 从结构上看,中国的债务主要集中在企业部门。无论是绝对金额还是占 GDP 比重,中国企业部门的负债在全世界是最高的。国际货币基金组织研究发现:2008 年金融危机后全球新增的民间债务中,中国居然占到了 3/4 !中国经济如果要出问题,就是出在这个地方。

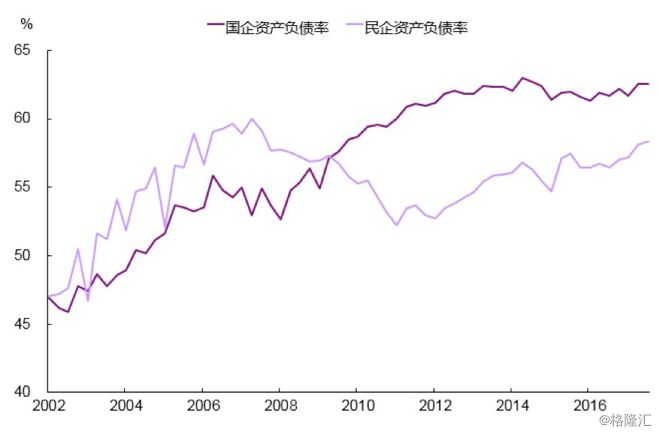

• 中国的企业债务最大的风险点在于国有企业:国有企业创造了25%的 GDP ,其债务却占到整个企业部门 55%。

▲来源:彭文生

为什么债务这么高?

原因非常简单,过去 10 年中国一直高增长,高增长就意味着有高投资。而中国的金融体系是以银行为主导,企业用于投资的钱没有办法通过发股票来满足,主要是通过银行贷款,这是导致实体经济的债务水平快速上升的一个原因。

债务失控的起点是“四万亿” :

• 1949 - 2008 年货币(M2)投放累计 47 万亿。2009 - 2012 年四年就一下子投放 50 万亿,超过前 59 年的总和。

• 伯恩斯坦研究公司(Bernstein Research)的数据显示,在截至2009 年 11 月的一年中,中国国内信贷总量扩大了12 万亿,相当于GDP 的 34% ,而在截至 2016 年 2 月的一年中,信贷增量为 27.9 万亿元人民币,相当于 GDP 的40% 。

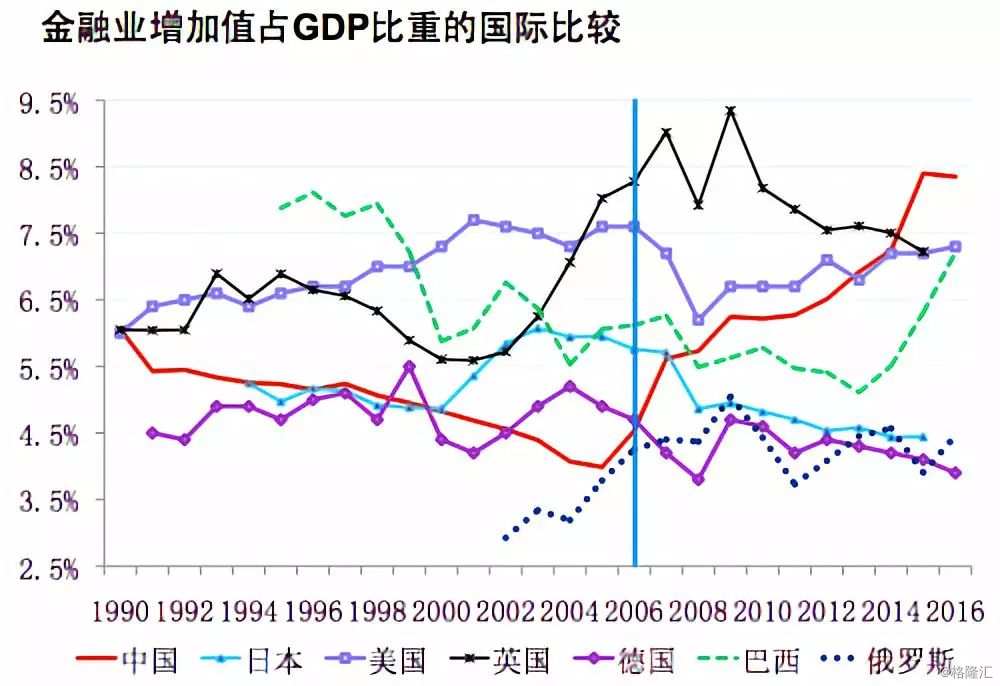

随着四万亿之后的“加杠杆”,中国金融业开始“虚胖”,金融业增加值占 GDP 比重居然超越了全球金融业高地美国。

美国著名学者罗格夫研究了过去 800 年全世界发生过的金融危机后发现,所有的金融危机都是过度负债导致的危机,出来混迟早是要还的。

周小川预警“明斯基时刻”

哈佛大学教授明斯基提出过“金融不稳定假说”,也就是说金融体系具有天然的内在不稳定性,因此金融危机难以避免。明斯基认为,一个金融周期包括四个阶段:套期融资、投机性融资、庞氏融资、明斯基时刻(危机的爆发)。

中国在哪个阶段?

• 国际货币基金组织估算,中国息税前利润不够支付利息的企业占比达 15.5% 。A 股非金融上市公司中,2015 年上半年息税前利润不够支付利息的公司的债务占全部上司公司债务达 11.7% 。

• 2016 年底,居民、非金融企业、中央政府和地方政府部门债务余额(剔除地方融资平台重复计算的部分) 168.8 万亿元,实体部门的利息支出为 8.24 万亿元,占 GDP 的比例为 11.08% 。

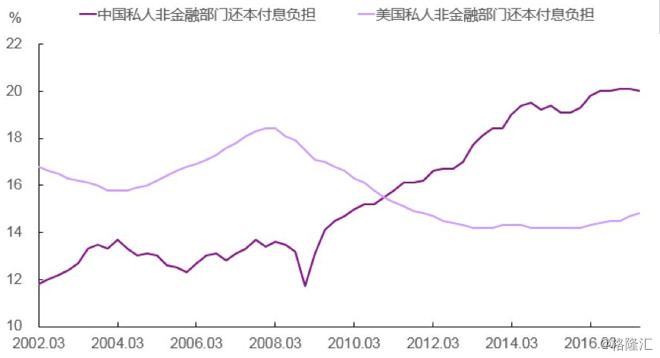

从下图可以看出,非金融部门新增信贷中,有 80% 以上用于还本付息,即所谓借新债还旧债。

▲来源:彭文生

不仅如此,中国私人非金融部门的还本付息负担占 GDP 比重,已经超越美国 2008 年危机前的最高点。有识之士,不能不忧心忡忡啊!

▲来源:彭文生

所以,周小川退役前忠告:

中国要重点防止“明斯基时刻”出现所引发的剧烈调整。

所以,楼继伟退役后直言:

中国产生系统性金融风险的概率是相当大的,防范和化解金融风险绝不能出颠覆性错误。

刮骨疗毒在路上

自从 2015 年提出“三去一降一补”的供给侧结构性改革以来,去产能、去库存进展明显(尽管长期效果存疑),惟有“去杠杆”陷入“越去越高”的境地。

笔者认为,“去杠杆”的合理路径应该是:

• 淡化“稳增长”:给定投资对推动经济增长的巨大作用,降低投资率可能意味着容忍更低的增速。要缓冲这种增速放缓的压力,就必须加快改革,让创新和消费成为新的增长动力。只有减少“稳增长”的压力,货币政策中性化才能成为现实。

• 降低对房地产的依赖:这也是高难度的任务,因为房地产在一定程度上绑架了中国经济、金融体系、地方财政收入。要降低对房地产的依赖,关键是财税改革,终结土地财政。

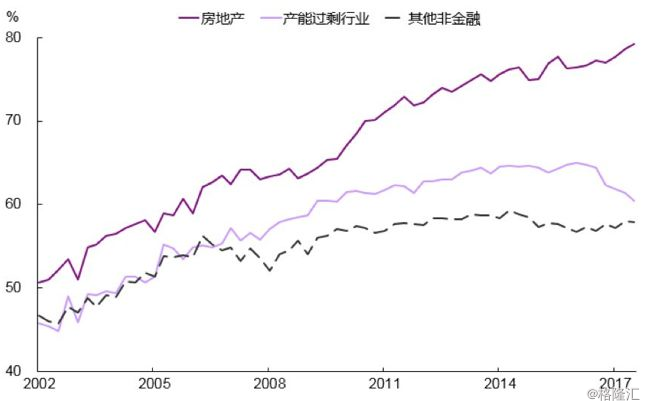

负债率的行业比较

▲来源:彭文生

• IPO 注册制不能再拖了:大力发展股票融资,是纠正中国金融结构扭曲的客观需要,亦可对“去杠杆”起到立竿见影的效果。遗憾的是,中国在注册制改革方面一直下不了决心:牛市的时候证监会不舍得“让市场发挥决定性作用”,熊市的时候要不敢“让市场发挥决定性作用”。应该放弃这种纠结心态,义无反顾推动注册制改革,实现一次跨越。

• 彻底打破预算软约束:预算软约束导致了金融资源的严重错配。政府必须下决心从制度上终结预算软约束,无论国企民企,无论规模多大,都应该“愿赌服输”,还不了债破产这是天经地义的常识。

• 改变官员考核机制:中央提出淘汰“僵尸企业”,但在执行中遭遇很大阻力。原因并不复杂:各级官员关注的是稳定和增长,淘汰僵尸企业会冲击就业、增速甚至社会稳定,何苦和自己过不去呢?要改变这一现状,关键在于要改变地方政府的考核激励机制,减少地方官员对 GDP、失业、维稳等的行为短期化压力。

• 新一轮银行体制改革:在 90 年代朱镕基花费巨大心血提高银行独立性,使其更加按照市场原则发放贷款而非屈从于政府压力。但四万亿所带来的信贷失控再次暴露国有银行体制的弊端:政策导向可以轻易地压倒商业性原则。

更糟糕的是,在从众心理之下,所有银行高管都不会因为这类问题被追究责任。从潜在坏帐率水平来看,新一轮银行体制改革不可避免。从方法论上看,新一轮银行体制改革的关键在于:

1)大力发展民营银行,减少国有银行主导的金融体制与国企占 GDP 比重不到 1/3 之间的结构性不匹配;

2)加快银行高管的“去行政化”,让不良资产的考核成为绩效考核的核心指标,根治银行高管随政策而起舞的现象。

从中央的诸多信号来看:刮骨疗毒,决心已定。

• 安邦、华信、前海人寿等“金融空手道”被整肃,金融控股公司监管规则即将出台。

• 银行体系套利、空转等乱象得到遏制,金融去杠杆初见成效。

• 《资管产品新规》2020 年生效,打破刚性兑付已是大势所趋。

• 十九大淡化 2020 年 GDP 翻番指标,“稳增长”让位于“防范化解重大风险”。

• 东北特钢、重庆钢铁、盾安集团……越来越多的百亿级债务大户陷入困境,这是开始而非结束。

尽管“防风险”并非首次提出,但这次真的不一样。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员