作者:唐朝

本来想等上篇广告的阅读量过两万再码新文章的,结果这几日大跌,好些朋友来书房找安慰,老唐实在不忍心,还是临时加熬一碗鸡汤吧!

网络江湖有句俗语叫做:懂的很多道理,却依然过不好这一生。对于投资同样,有很多人背诵了很多“买股票就是买企业”,“波动不一定是风险,可能反而是机会”的口诀,但真正等到股价下跌时,才发现无论怎么暗示自己,呼吸仍然被股价窒息。

上周三股市大跌,就有不少曾经号称要坚持价值投资、或者对某某股非常看好的朋友,因大跌而恐慌起来,发来不少心神不宁的询问信息。由于那天的时间段在上个月就被广告商预定,老唐无法在书房推送,干脆跑去雪球熬了几碗壮胆打气的鸡汤,重复了一些价投的法定待遇就是上上下下的享受,获取高额回报的代价就是承担波动等说过多遍的道理。

昨天老唐加仓腾讯之后,同样有很多好心的朋友,发信息来劝老唐:“老唐你加早了”,“腾讯明显破位下跌”,“双头破颈线你还敢买?”“这么明显的跌势,老唐你还满仓?”、“美国股市大顶,科技股短期内形势堪忧,老唐悠着点儿”……

知道这些朋友是好心,有些老唐回复了,有些实在回复不过来,这里统一谢谢。这些什么颈线破位跌势什么的,老唐一笑了之(可能有点伤人,老唐认为这些都是垃圾,除了迷惑你在股市里浪费青春以外,一无是处),但对于跌势中是否需要降低仓位,或者是否需要随时保留部分现金资产之类的看法,倒是可以聊聊——因为有很多“价值投资”高手,也经常谈及仓位管理、动态平衡什么的,认可的朋友不少。

况且,这些关于仓位的思考,通常会摘录部分大师语录,证明自己应该时刻留有一些现金或类现金资产,才能在大跌之中捡到便宜货,从而提高投资回报率。它特别符合我们中国人常见的中庸思维:做什么事情,总要有些余地才好。

实际上,自开年九连阳之后,股市已经断断续续地跌了大约三个月,大部分朋友都遭遇了市值的回撤。这种市况下,对仓位的反思很容易引发共鸣,因为似乎结果显而易见:“如果我之前没有买满的话,就是今天动手买,也可以少亏n%或多买n%”,但老唐对此不以为然。

在老唐看来,只要不是将一张张纸钞装在钱包里,我们就实际上处于满仓状态。差异只是在活期存款、定期存款、货币基金、各种债权、各种股权、房产、贵金属、金融衍生品、保险、外汇……等不同投资对象之间做的不同比例的选择。它是个持续一生的动态过程,不管愿意与否,这个状态会一直持续到我们的人生终结。

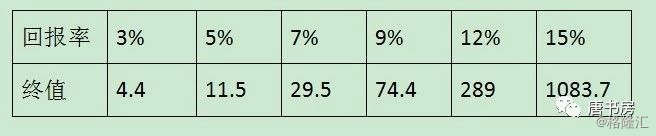

区别在于,由于每个人认知的不同,每个时点上配置品种不同,这些小小的收益差叠加长达数十年的时间,最终不同人的人生财富值差异巨大——绝大多数人意识不到这个差异究竟有多大:假设人生有50年的有效投资时间(25岁至75岁),1个单位的本金,在不同回报率下的终值如下表:

老唐强烈建议书房的朋友们从今天开始,坚决抛弃“进入股市是开始投资,退出股市是停止投资”的错误思想,牢记我们从拥有第一笔“钱”的时候,就已经开始了投资,且365×24不休息,一直持续到离开人世才算罢手。

一个人,只要不是含着金钥匙出生的,财富最初总是靠出售体力或智力劳动换来,并在满足我们的消费需求之后,通过配置在不同的资产上获取。套用一句流行语,或者是“睡前收入”,或者是“睡后收入”。

所谓睡前收入,就是你干活就有、睡着了就没有的那种,是用自己的体力或者智力换钱。所谓睡后收入,就是被动性收入,哪怕你睡着了,它也在自动增值。两种收入形态中,很显然,睡后收入占比越高,你就有越多可供自由支配的时间,所做选择受到的制约也就越少。收入来源全部由睡后收入构成,就进入了所谓财务自由状态。

受限于认知水平,我们最先接触到的睡后收入,可能都是银行存款——还是年回报率“高”达0.35%的活期存款,其后由于你多学习了一点点,你可能开始会搞阿里余额宝、腾讯零钱通、甲银行B理财……,收益率开始从0.35%提升到约3%~5%之间。

这一步跳跃很容易实现,是因为这个回报率依然远在社会平均财富增长值之下,属于将自己辛辛苦苦卖体力或者脑力换来的财富,无偿地送给别人一部分。将财富从自己口袋里掏出来丢给别人,总是很简单的,对吧?

甚至由于合法窃贼的存在,你连掏的动作也可以省掉,庞大的国家机器,日夜不停地将你用汗水或者脑汁换来的财富,一点点地偷走。过去30年里,中国货币总量从1987年的6517亿扩张到2017年的1676800亿,就是证据。这个不展开聊,直接看每100元在不同时间里能换到多少东西就能明白——这就是老唐多次说过的:在法定货币时代(即货币本身无价值或者价值微不足道,只是由国家暴力机器强行规定了它的值),现金是少有的100%确定亏损的资产。

既然投资是无法避免的事,是持续一生的事,那么,尽最大可能将自己通过体力或者智力劳动换来的法币,换成收益率更高的资产,就成了非常值得思考的问题。有没有这个习惯,甚至决定了你和别人后半生的幸福程度或人生高度差异。

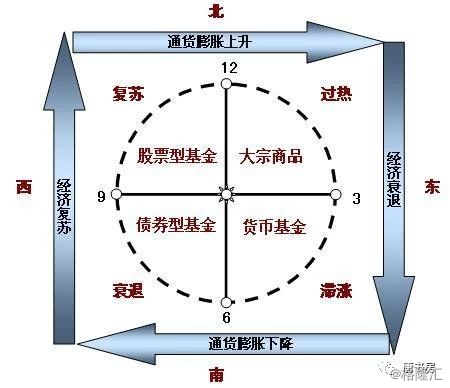

那么,配置成什么呢?最理想的状况当然是,今后几年什么类别的资产会涨,就买成什么,或者什么类别的资产会跌,就避开什么。这种研究中,似乎有个美林时钟比较权威,常常被宏观资产配置的投资者奉为圭臬。

然而,很可惜,该理论的创始机构美林证券在2008年的次贷危机中损失惨重,最终不得不卖身求存(被人收购了)。这仿佛是个冷笑话,提醒我们美林时钟可能是一口走不准的破钟,连自己的投资也指导不了。

实际上,大量专业系统的研究,都证明了所有投资资产中,长期回报率最高的就是股权。对于这个研究结论,感兴趣的朋友可以看伦敦商学院的研究成果《投资收益百年史》,需要的朋友自己翻来看,此处不重发了。

尤其提醒一点,伦敦商学院这个研究比较严谨,在研究股票收益率的时候,考虑到了破产退市的股票,其结论比之前绝大部分研究要保守很多。另外,还有一本名著,杰里米.J.西格尔的《股市长线法宝》,研究了美国长达两百年的资本市场,得出的结论也是,200年里股票的年化收益率是债券年化收益率的183%。

绝大多数对于复利没有概念的朋友,估计很难想象这个收益差导致的终值差异究竟有多大。举两个《投资收益百年史》里的数据:

英法美德日意澳荷瑞(典)加丹瑞(士)12个主要国家中,收益差最大的澳大利亚,1元本金投资股票百年之后是777249.7元,而投资长期债券百年后是252元,投短期债券是80.7元,差异超过3000倍;

收益差最小的瑞士,1元本金投资股票百年之后是1136.7元,而投资长期债券百年后是73.2元,投短期债券是25.8元,差异超过15倍——以上数据均是未扣除通货膨胀之前的名义回报率。

能理解股票投资长期收益率最高这个结论,《投资收益百年史》和《股市长线法宝》就可以不用看了。另外,这里实际上有个隐含前提,就是这个国家,这个资本市场会存在超过百年,这个无法给出证据,属于纯信念的问题。

投资者是且只能是理性乐观派,以资本市场存续为前提思考,反之,如果对资本市场的存在没有信心,那只能今朝有酒今朝醉,反正投什么都挡不住两手空空的结局——幸好,目前资本市场的门越开越大,即便是对本国缺乏信心的,也能通过多种渠道将投资分散在多个国家的股权上去。

那么,就算是全部投资股票,能否通过一些宏观研究或者其他什么技术辅助,让我们在股价要跌的时候,降低股票仓位,在跌的比较多的时候,再重新买进呢?

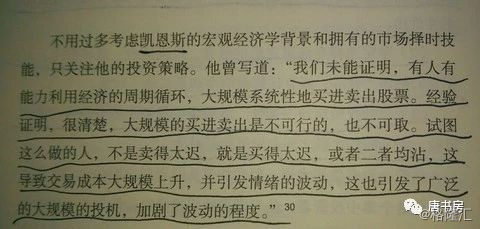

很遗憾,迄今为止,没有发现什么人具备此项技能。不说巴菲特格雷厄姆等一干夹头对高抛低吸赤裸裸地鄙视了,就算是宏观经济学的创始人,一号大拿约翰·梅纳德·凯恩斯也亲笔写下这样的观点:

我们未能证明,有人有能力利用经济的周期循环,大规模系统性地买进卖出股票。经验证明,很清楚,大规模的买进卖出是不可行的,也不可取。试图这么做的人,不是卖得太迟,就是买得太迟,或者二者均沾,这导致交易成本大规模上升,并引发情绪的波动,这也引发了广泛的大规模的投机,加剧了波动的程度。

推到尽,所谓空仓半仓七成仓,就是利用部分或全部资金,妄图通过高抛低吸的收费,去获取超额回报。够诚实的话,看看自己的账户市值,应该很清楚地知道自己无法预测股市何时暴涨(否则早上福布斯了),所以,还是干脆趁早承认自己无法预测同样由市场情绪引发的暴跌吧!既然自己并没有预测暴跌的本领,依据什么让自己去持有现金或类现金等低回报资产呢?

推到尽,所谓空仓半仓七成仓,就是利用部分或全部资金,妄图通过高抛低吸的收费,去获取超额回报。够诚实的话,看看自己的账户市值,应该很清楚地知道自己无法预测股市何时暴涨(否则早上福布斯了),所以,还是干脆趁早承认自己无法预测同样由市场情绪引发的暴跌吧!既然自己并没有预测暴跌的本领,依据什么让自己去持有现金或类现金等低回报资产呢?

股市带给我们的回报,主要由企业经营增值和市场情绪波动两大因素推动。有过大量的研究证明,A股公司的长期年化回报率大约12%。如果我们满足于12%或者比12%略高略低一点点的回报,投资其实很简单:通过宽基指数,买下全体企业的少量份额,或者买下全体企业中略好的那部分的少量份额就可以了——12%这个数据,从逻辑上也可以推理出来的。2016年12月书房文章《股市获利的路径和逻辑》一文谈过,感兴趣的朋友自己号内搜来阅读。

如果意图获取更高回报,要么需要选出比平均盈利能力更高的企业去投资,要么需要在市场情绪波动中高抛低吸成为赢家,这两点的难度都不小。但相比而言,前者是可以靠知识积累逐步获得,也已经有了很多前辈趟平这条路,指明了前进的方向。后者,迄今为止,我个人的经验认为,这是条死路,没有看见任何成功的先例,路边枯骨倒是见过不少。

如此说来,现金或者类现金资产是不是完全没有配置的价值呢?也不是。至少有三种情况下,确实需要保留一定量的类现金资产的。

一种情况是,短期可能会动用的钱。由于货币是“通货”,是价值最清楚、接受度最广的协助交易工具,当我们个人及家庭本身有投资之外的其他需求时,必然需要将其他资产形态变成通货才能使用。而股权可能由于其波动幅度大的特性,可能导致你需要货币时,恰好是它只能兑换较少额度货币的时候。

所谓短期,经验性的建议是以两年为期。如果没有其他收入来源,预留可以满足两年需要的类现金资产。如果有其他收入来源,可以从需要预留的总数里减去两年的收入。

另一种情况,是完全无法承受波动。总有些人,无论道理怎么清楚,但就是看见股价波动就恐惧。确实没有办法承受,那就投一部分类现金资产吧,利用类现金资产的低波动特性,抹平市值的峰和谷,让波动曲线更平缓些。毕竟收入最大化也要活着看得见才行,中途吓死就得不偿失了——当然,这种情况下,你就得接受总收益低的结果,而且前面的图表说过了,很小的年化收益差,最终财富值差距大的惊人。

第三种预留,严格来说不算做预留,而是另一种投资。就是将类现金资产(例如511880)看作一只市盈率约25~30倍、年增长率3%~4%不分红(或者股息率3%~4%,0增长)的自选股,把它和自己其他股票平等对待,用同样的手段进行估值,然后比较。

当其他股票明显偏贵时,将部分资产配置在511880上。而且最好不要用空仓半仓七成仓这样的表述方法误导自己,而是逼迫自己习惯使用“卖出301024,换入511880”这样的思考方式——这里要注意一点:是“明显”“偏贵”时。有很多投资者,容易将本属于看不懂的企业,简单地用高pe或者高pb归入“偏贵”的行列,这个标签容易误导自己。谈论贵或者贱,前提是能够给一家企业做出大致的估值。

老唐当前持仓:茅台46%+,腾讯21%-,古井B6%+,洋河6%-,民生H 6%-,招商H5%- ,信立泰4%+,双汇4%- ,海康3%+,2018年内收益-5%。

自2014年11月25日雪球开放组合功能以来,「老唐实盘」组合每一天都是满仓,没有躲过任何一次暴跌,包括所谓的股灾1.0,股灾2.0,股灾3.0,曾经经历过的最大回撤约28%,至今组合净值2.81元,同时期实际账户净值3.04元,差异因组合无法纳入港股和B股造成。

2018年内,市值从顶部至今最大回撤还没超过15%吧!各位慢慢学着习惯吧。没有绝招,多跌跌就适应了!只要清楚自己没有一买就涨,一卖就跌的本事,那么这就是赚钱必须付出的代价。至于腾讯,老唐从199.7元一直买到423元,当前价位继续下跌,我还会继续买入。老唐不担心所谓的下跌趋势,没有下跌趋势,哪儿有超额利润呢?我可不满足于12%。

临时熬就的鸡汤,凑合着抿一口吧!

来源:唐书房

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员