港交所,港股市场的老牌蓝筹,拥有独一无二的垄断优势,秉承多元化发展策略,固守稳定的高派息率,同时,又实实在在受益于沪港通及未来的深港通,是不错的投资标的。但,太白马了,也有遗憾:目前市值超过2200亿港币,2015年静态PE接近30倍。理想的投资中,低廉的价格与广阔的空间才构成未来戴维斯双击的前提,以此考量,港交所不免有点贵,我们不妨看看属性与之接近,而估值远远低于它的皓天财经集团。

皓天财经集团(1260),港股上市公司业绩发布会中最常见的身影,无论会场的主角是银行、保险、证券,还是能源、环保、医药,各领域龙头企业的身旁,总少不了皓天的协助。打个比方,港交所圈了块地卖门票,告诉大大小小各位上市公司小伙伴们,这里有金子,可来自五湖四海的小伙伴们,不少连淘金的规则都不熟。于是,皓天财经先帮着大伙买买门票,进了门后,又向大家卖卖地图、铲子,还琢磨着要给小伙伴们搞个联谊平台。再接着,有些小伙伴淘到了金子很开心,比如小企鹅,有些小伙伴转了一个大圈空手而返,比如王大爷。长期来看,无论小伙伴们的结果怎样,最开心的,一定是卖门票的港交所和服务小伙伴的皓天财经。可是,皓天财经目前的估值只有港交所的四分之一!

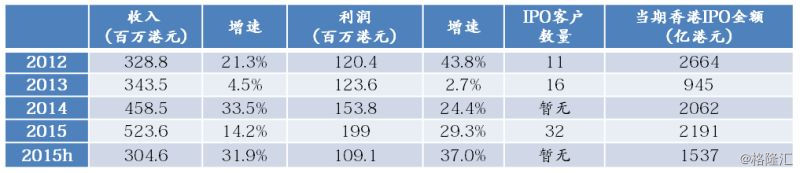

皓天财经,目前香港乃至全球唯一一家交易所上市,专注于财经公关顾问领域的公司。2015财年(2014.3-2015.3),收入5.24亿港币,净利1.99亿港币,2015年年中收入增速31.9%,净利增速37%,2015静态PE10倍,预计2016PE不足8倍。

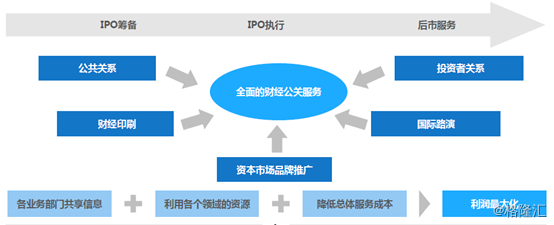

它根据客户在上市过程的各个阶段(IPO筹备、IPO执行、后市服务)的需求,为其提供五位一体的全方位协作服务,包括:公共关系、财经印刷、资本市场品牌推广、国际路演与投资者关系。

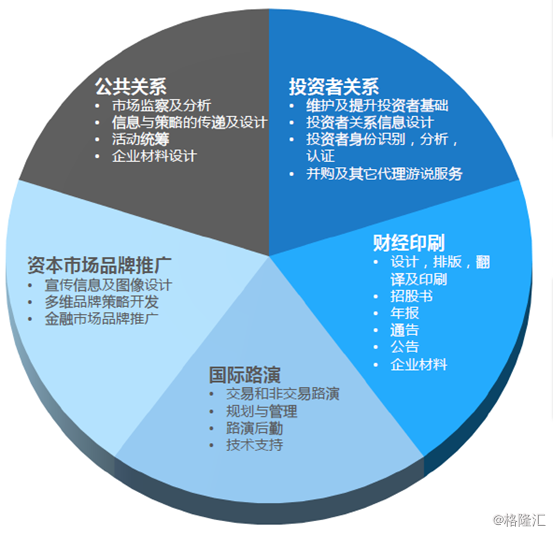

其中,各阶段详细服务项目如下所示:

对标港交所,笔者认为,皓天财经在以下三方面与之相似。

首先,港交所绝对垄断,皓天于IPO市场一家独大。

皓天财经目前在H股大型IPO项目中保持绝对领先的市场份额,自2006年起按集资额计公司IPO份额高达70%。

皓天将其IPO目标客户聚焦于国有企业及民营大型企业,如2014年大连万达商业地产、中广核、北京汽车,2015年华泰证券、广发证券、华融资产、中再保、联想控股等。皓天作为唯一一家财经公关上市公司,其公开透明的身份在承接大型IPO项目时具有先天的优势,同时,伴随着大型项目运营经验的不断增加,皓天的运营优势又被进一步强化。根据德勤2014年IPO市场报告,大型IPO项目融资金额比例占整体融资近50%,同期增幅超过30%。

如上表,将皓天上市后各财年业绩、公布的当期IPO客户数量及对应同期香港IPO募资金额相比较,可见除去IPO市况最差的2012.3-2013.3外,在港股市场保持2000亿以上IPO募资额的各年度里,皓天均实现了两位数以上的增长,而2015.3-2015.9,香港IPO募资1537亿,2015.9-2016.3,香港IPO募资1337亿,即于皓天2016财年中,香港合计IPO募资超过2870亿,创近年新高。同样根据德勤报告,2016年一季度,以首次公开发行股票活动募集资金计,香港再次位居全球首位,因此可预期,皓天即将公布的2016财年业绩增速也将大大受益于这一因素。(文中IPO募资数据来自Wind数据)

其次,港交所着力多元化发展,皓天多方拓展收入来源。

皓天已占据了港股IPO财经公关市场的最大份额,但毋庸置疑,IPO项目受市况影响较大。而观察皓天的长期业绩,即使在IPO募资萎缩的2013财年,也保持了稳定的正增长。原因在于,上市后,皓天不断加强非IPO项目对公司的收入贡献,同时积极拓展多方面收入来源,使公司业绩对IPO项目的倚重度逐年降低。

非IPO项目主要包括国际路演和投资者关系两部分业务。

2012年至2015年年中,国际路演收入占总收入比例依次为12.8%、11.2%、19.4%、22.5%、40.4%,逐年提升。

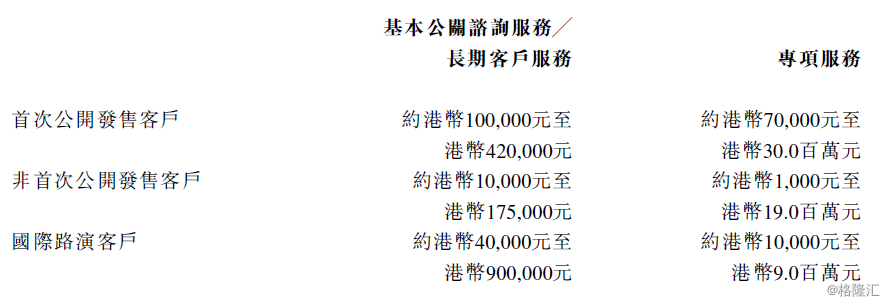

而投资者关系主要针对公司服务的长期客户,公司财报并未公布这部分详细数据,但根据公司招股说明书收费范围及市场平均标准,按照客户每年至少定制基本服务及年中、年终两场业绩发布会,并参考近三年来服务业价格上涨平均速度,可以推算,公司长期客户每年收费标准为70-100万港币。

根据公司2012年年报数据,公司非首次公开发售客户超过150名,按照12年以来,公司90%以上的IPO客户均转化成长期客户计,则截止2015年3月,公司长期客户数量超过230名,则对应收入约1.6亿-2.3亿港币,占2015年财经公关类服务39%-57%,考虑到2015年路演服务收入为117.6万港币,则来自非IPO客户的收入占比已高达53%-66%。

因此,皓天财经牛市中固然可以受益于不断增长的IPO业务提升收入,熊市里,非IPO业务也能为其提供基本稳定的收入来源。这就是2013财年,皓天仍取得正增长的核心原因。

公司还将目标聚焦于香港上市,同时有意愿回归A股的企业,拓展此类公司的国内A股IPO项目。目前进行两个IPO项目,在手三个IPO订单。

此外,公司自2014年末起,拓展一般印刷业务至毛利率更高招股书印刷业务,相对于一般财经印刷,招股书印刷涉及文字版本、交易所规定格式、排版与订正等工序,合规要求高且往往会反复改动,因此,毛利率更高,约为30%-40%,且每单金额为300-400万港元,公司已成功完成两单业务,目前签订近20单招股书印刷业务。可预期,伴随着皓天财经印刷业务的成熟,有望承包其大部分甚至全部IPO项目的招股印刷服务项目,不仅补充其服务项目,也有助于多条业务线之间的联动。以皓天近两年每年承接30单IPO项目计,仅招股书印刷一项,就有望带来9000-12000万港元的增量收入,占2015年全年收入20%左右。

2015年4月,公司配售4.23亿港币,主要投入用与打造金融服务类应用平台“皓天云”。届时将面向资本市场和企业专业人士,为用户提供专业化的数据额信息沟通及分享服务。作为一个金融服务类的应用平台,“皓天云”未来会接入多种第三方数据、应用和服务,通过大数据分析,满足用户的不同需求,更紧密有效的实现资本市场和上市公司的联动,填补香港市场上此类金融软件的空白。预计“皓天云”将于2016年下半年推出内测版本,未来“皓天云”也有望成为公司一项有力的收入来源。

最后,港交所与皓天都将受益于深港通,同时具备健康的现金流及高分红。

自16年3月,李克强总理在国务院报告中再次提出适时启动深港通以来,深港通渐行渐进。同时,我们也发现,自2015年10月底至今,沪港通南下方向基本保持了每日资金均净流入,以2016年计,截止2016年4月29日,在港股通75个交易日内,实现净流入资金359亿港元,显示了长期大额资金对香港市场价值洼地的认同。可预期,深港通开通后,香港市场更多的中小市值企业将被纳入投资标的,相对于A股市场中小市值企业被高估的现实,香港市场里大批可对标被低估的中小市值企业必将大大受益于深港通,受到大陆资金的青睐。

深港通开通后,港交所自然受惠于交易量增加,而更多的中小市值企业也有动力关注自身市值,完善投资者关系,建立更多的投资者沟通渠道,举办投资者活动,有助于进一步提升皓天的客户基础与业务总量。更不要说,作为上市公司的皓天财经,本身就是深港通潜在标的之一!

港交所和皓天均属于典型的轻资产运营企业,具备良好的现金流,因此都保持着较高的分红水平。港交所常年维持90%的派息率,目前周息率超过3%,而皓天上市后维持60%的派息率,其目前周息率更高达6%以上。

公告数据揭示,自2015年起,公司于场内以1.49-1.75港元价格,累积回购1012万股,且皓天财经董事会主席刘天倪夫人陆晴持续于场内以1.6-1.9港元价格增持公司股票,合计447万股,也展示了公司及大股东对未来发展的信心。

预估公司2016财年业绩:

所以,与三十倍的港交所相比,八倍的皓天,是不是更值得关注呢!

笔者将持续跟踪并就公司业务动态进一步分析。

$皓天财经集团(hk01260)$

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员