作者 | 法码二年级

数据支持 | 勾股大数据

1

“天使”的无奈

8月9日晚安琪酵母披露半年报,上半年收入增长11.6%,归母净利润下滑7.66%。单季来看二季度收入增长11.6%,归母净利润增长0.8%。

8月9日白天在没有任何公开消息的情况下,安琪酵母开盘一路下跌,午后一直跌停,可能有人已经提前知道业绩了。虽然业绩增速不及市场反转的预期,但好歹二季度增速回正,为什么能提前跌停呢?

晚间公告解释了这一点,除了半年报之外,公司还公告了安琪伊犁生产线被迫异地搬迁的消息。

公告显示安琪伊犁是公司第一家外埠子公司,截至2018年固定资产投资累计9.67亿,建成年产 3.2 万吨酵母及酵母抽提物和 2.8万吨有机肥能力。由于异味扰民,不能达到环保要求,公司主动迁址。拟在可克达拉市新建3.2万吨生产线,投资预算3.77亿,安琪伊犁现金出资1.8亿,账面资产处置1.77亿,不足部分通过融资解决。预计完成全部搬迁需 24 个月,2021年7月投产试运行。

以2020年底测算,公司厂区土地账面净值约 1800 万元,年摊销额 47.5 万元,其他不可搬迁的房屋建筑物账面净值约 1.17 亿元,年折旧额为 600 万元,将继续保留。安琪伊犁环保治理预算还要新增投资 6,871 万元,主要是生化物化、浓缩蒸发和废气治理等项目。

建厂才15年,最近一次技改在2014年,现在面临着整厂搬迁的窘境,搬迁不仅会影响正常生产经营,还会形成折旧摊销和资产处置损失。安琪虽无怨言,但字里行间也是充满无奈。

“我公司从 2004 年设立安琪伊犁成功经营 15 年以来,实现了较好的股东回报和社会效益。截止 2018 年,安琪伊犁已累计实现销售收入 64.76 亿元,累计净利润 20.92 亿元,累计上缴税收 8.31 亿元,累计增加股东权益 21.03 亿元,股东投资回报率达 22.61 倍,累计经营现金净流量 20.41 亿元,是全部固定资产投资额的 2.07 倍。”

“鉴于前述安琪伊犁外围经营环境发生的重大变化,企业当前面临着三种经营选择:主动异地搬迁,解决异味扰民问题,企业正常持续经营;被迫压产减产,异味投诉风险未排除,透支品牌信誉,企业低效甚至亏损运行;勒令停产,市场供应失去保障,完全陷入被动,企业及相关方损失更大。因此当前推进安琪伊犁生产线异地搬迁赢得主动,十分必要且紧迫。”

2

酵母是好生意吗?

酵母生产是一个高资本支出的重资产行业,资本回报率较低。行业内建设一条 6000 吨产能的生产线大约需要 2 个亿左右的资金,再加上环保设备投入、原料采购等其他费用,对资本的要求较高。但酵母作为食品添加剂消耗量和单品价格都不高,一个地区或者国家需求并不大,所以需要去世界各地建厂。建厂还得离市场、原材料等距离不能太远,因此产能扩张的边际成本非常高。

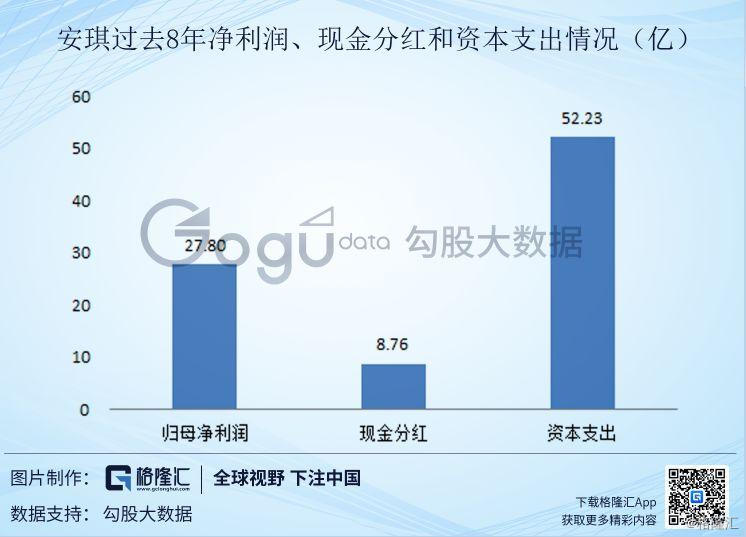

过去8年安琪酵母产生了27.8亿的归母净利润,现金分红为8.76亿,分红率达到30%,而资本支出达到了52亿。安琪资产回报率ROA,除了2017年外,过去大部分时间均低于10%,盈利能力并不出色。

终端2B为主,对下游议价能力弱。与调味品不同,酵母粉的下游大多数是工业用或企业用,且酵母粉作为食品添加剂更多体现的是功能性,功能重要但不是产品增值的主要环节。因此在寡头垄断的情况下,下游客户仍能在不同厂商之间进行理性选择。2014年公司酵母系列收入30亿,2017年达到44亿,复合增速14%。酵母产品销量这3年间增长了1.37倍,是收入增长的主要动力,价格只增长了7%,并且主要集中在16、17年。

常年被下游占用资金,需要对外借款。一个较好的例子就是双汇和安琪,两者均是重资产型企业,且两家公司都处于增速放缓的阶段,所以我们比较两家公司的资产负债表情况。唯一的区别在于双汇是直接面对终端消费者,有较好的品牌认知度;而安琪的产品酵母粉主要面向企业或面点厂,从而导致议价能力较弱。

体现在资产负债表上,从固定资产比例和存货比例来看两家公司基本接近,但安琪有10%的应收账款,而双汇几乎没有应收账款,而双汇现金占比也更高。从而导致安琪需要更多的营运资本,造成安琪的资产负债率较高。经营负债率两家均在15%左右,而安琪高出的15%的带息债务比例接近于下游对公司资金的占用。

优点在于行业壁垒高,目前已经形成寡头垄断。目前全球酵母行业出现了三寡头垄断,而国内则是安琪酵母一家独大的竞争格局,这不仅得益于上述公司管理层的领导能力,行业特性也致使容易形成寡头垄断局面。酵母行业具有高技术、高投入、高退出的壁垒,目前国内 10 余家酵母企业,安琪酵母、英联马利和乐斯福已经占据市场 80%以上份额,其余企业规模 300-3000 吨水平,靠低价策略生存。

酵母工业环保成本较大,原材料供应不稳定。酵母生产过程中,基本没有废渣、有毒有害气体排出,只是在 废水的生物处理过程中会产生一定的恶臭气体和固体废弃物,经处理后均可达到相关的 标准。原材料糖蜜供给和价格波动大,供应不稳定。渠道方面目前巨头已经形成垄断局面,新进入者很难拥有渠道资源。

总结:高盈利、高壁垒、低资本支出是最好的生意模式,比如贵州茅台 。低盈利、高壁垒、低资本支出应该是其次的,比如现在的双汇 。而像安琪酵母属于低盈利、高壁垒、高资本支出,属于较差的生意模式,除了有高壁垒,竞争格局比较好外,其他两样都不太好。仅好于那些低盈利、低壁垒还有较大资本开支的垃圾企业。

3

投资安琪的几个重点

从历史来看,安琪无疑是一家好公司,管理层矜矜业业,产能不断扩张成为全球第二大酵母生产企业。但从业绩波动来看,再好的公司也无法逃避行业属性带来的周期性。我认为对安琪影响较大的是资本开支带来的业绩周期、成本变化和糖价的波动,安琪未来的投资仍然需要重点跟踪这几个方面的变化。

1.资本开支影响业绩节奏

上一轮资本开支周期在2011-2013年,在2012年达到顶峰。2013年归属净利润同比下滑40%,2014年仅微增0.5%。原因均是产能集中释放,带来固定成本上升,折旧大幅增加,新厂投产人员大幅增加,导致人工成本增加。可以看到16-18年公司资本开支持续加大,未来成本费用有上涨压力。2018年是安琪俄罗斯运行第一年,安琪赤峰搬迁改造项目建成投产,安琪埃及抽提物生产线仍在建设中,因此成本费用会增加。

屋漏偏逢连夜雨,除了常规的新建扩建以外,安琪伊犁现在由于气味扰民要面临搬迁。公司计划在可克达拉市新建3.2万吨生产线,投资预算3.77亿,2021年投产试运行。以及计划投资约1亿用于研发中心建设,预计2021年6月竣工。1亿用于3.3万吨食品原料生产线建设,预计2020年9月建成。那么潜在的风险是2020年下半年到2021年上半年折旧增加,以及2021年搬迁影响产能等造成业绩不佳。这几项投资总额在6亿左右,如果以20年折旧摊销,则每年影响成本费用的金额大概是3000万。

未来仍有资本开支计划,但总额不大。周六的电话会上证代表示随着俄罗斯一期盈利能力变好之后会考虑扩建,投资大概是2个亿。今年俄罗斯项目盈利能力就好转了很多,可能在明年后者后年上半年就开始俄罗斯扩建项目,之后会去非洲等发展中国家。

2.糖价下行影响糖业公司业绩

由于生产酵母粉的原材料是糖蜜,糖蜜经常供应不稳定,因此安琪酵母采取上游一体化战略控制了糖厂。公司对于糖厂的盈利状况并不太关心,主要是保证原材料的供应,但如果糖价下跌则会拖累整体业绩。另外糖蜜是生产糖的副产品,所以糖价处于高位时未来产糖量会增加,则糖蜜价格将进入下行周期,反之如果糖价处于低位,则糖蜜价格将进入上行周期。

目前糖价从16年高位回调20%以上,对安琪酵母的直接影响就是糖业公司毛利率下降,2017年制糖毛利率接近20%,而2018年仅有7%。另外糖价处于低位,糖蜜产量可能会收缩,则未来糖蜜价格有可能进入上行周期,不过证代表示上行的幅度不会太大。

3.成本价格的变化

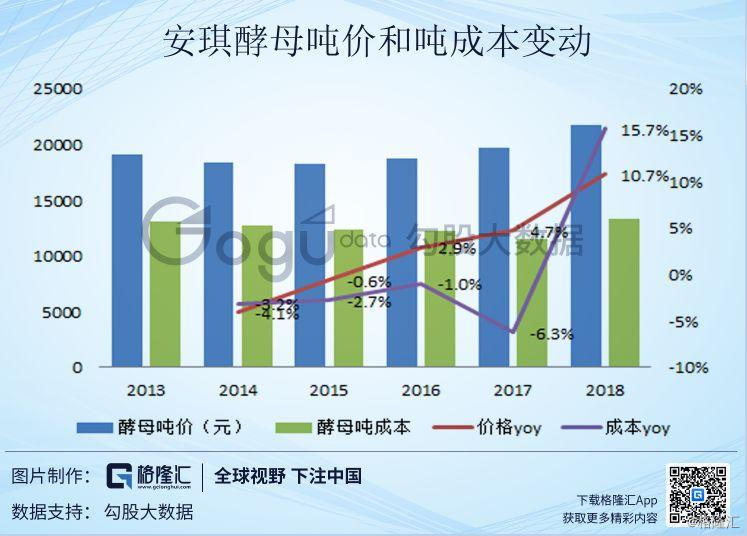

过去几年是上一波资本支出的“收获期”,每年酵母价格都有一定的正增长,但是成本一直保持负增长,特别是2017年由于原材料和制造费用都下降,吨成本下降幅度达到6.3%,因此毛利率和净利率均从2014年低点逐渐提升。2018年酵母价格提升了约10%,但由于成本上涨幅度更大达到15.7%,酵母毛利率从41.7%下降到39.1%。前文论述过酵母的提价能力一般,如果成本不出现大幅上涨公司不太会大幅提价,因此追踪成本的变动就更加重要了。

从2018年成本拆分来看,制造费用的上升是导致成本上升的主要原因。其中吨原材料成本上涨4.3%,考虑权重后对成本影响约+2.3%;吨制造费用上涨45.9%,考虑权重后对成本影响约为+10.8%;吨人工成本上涨44%,考虑权重后对成本影响约为3.2%。具体原因有2018年安琪赤峰搬迁,安琪伊犁环保原因限产,以及在建工程转固,折旧同比增长了21%,大幅高于以前年度增速。

4

结语

酵母生产资产重、资产回报率低、对下游议价能力弱,不是一门高价值的生意。但是行业发展至今,资金、技术和环保等方面的壁垒非常高,潜在竞争者的进入难度大,行业进入寡头垄断格局,这是酵母行业的优点。

安琪证代表示目前国内酵母已经非常成熟,行业个位数增长,未来的增长点主要来自于海外。海外扩张必然需要资本支出,而这将对业绩产生周期性的影响。投资安琪主要关注业绩的释放期,资本开支、成本价格的变化和糖价是跟踪的重点。

现在处于什么位置?

安琪伊犁限产会导致成本上升,伊犁收入规模5.5亿。安琪赤峰搬迁完毕,2019年利润率已经有所回升,未来会逐步释放业绩,赤峰收入规模6亿,伊犁和赤峰的影响大概能够正负相抵。

埃及和俄罗斯是未来的增长点,今年主要是汇兑损益贡献了一部分业绩。未来则是2020年下半年到2021年上半年的在建工程转固周期和伊犁搬迁的负面影响,即使尽量控制搬迁一定是会产生影响的。

目前糖价处于低位,糖厂拖累业绩,未来糖蜜价格还可能上行,所以未来2年业绩基本没有爆发的基础,只能纠结于是正面影响大还是负面影响大,所以完全可以边走边看。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员