导读:过去几年,投资者已经习惯了金融市场的低波动率。

去年底,恐慌指数(VIX)创出编制二十多年来的新低,而在A股和港股,小步碎跑的慢牛几成共识。

尽管大家都知道市场的低波动率不可能一直持续,但没有人能说清楚到底什么时候会变天。

然而,本周全球市场同时进入了过山车模式——

美股前半周出现了标普500和VIX指数同步上涨的罕见情景,而下半周市场调整时VIX指数更是一度暴涨30%,创出2017年下半年以来的新高。

A股中大量个股一言不合就闪崩,百股跌停重现;港股尽管淡定许多,但市场振幅也明显增加。

低波动率时代就此结束了吗?还是说这依旧是一次短暂的小型恐慌?

今天鱼叔带来一篇荷宝投资的深度研究,在专业投资者的眼中,究竟该如何看待波动率这个问题呢?

本文由荷宝ROBECO

授权云锋金融集团有限公司发布

近年来,金融市场在政治冲击不断的情况下,依然风平浪静,这是相当令人惊讶的。

市场是否已经对于(迫在眉睫的)风险过于自满?还是说,评论人士对风险和回报的预测已与今日的现实脱节?

我们认为,市场和评论人士实际上都没有错。风险在金融市场中扮演着重要的角色。通常情况下,投资者对所承担的风险要求相应的溢价。风险越高,他们所要求的回报溢价也越高,反之亦然。

在经典的金融模型中,风险被认为是持续性并且是同质化(homogeneous) 的。然而实践证明,这个概念是错误的。

福总双至,祸不单行

金融市场上风险时期倾向于群集发生(move in clusters)。一个相对平静的时期往往紧跟着另一个波澜不惊的时期。而反之亦然,像全球金融危机这样的动荡时期不会仅仅持续几天,在恢复正常之前,风险将持续处于较高水平。

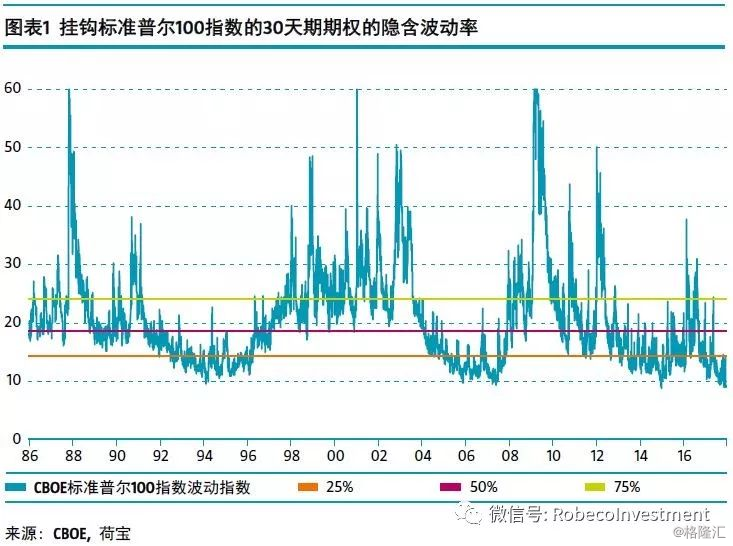

图1显示了VIX指数的前身——VXO指数中的变动。VXO指数可以追溯到1986年,而VIX指数则从1990年开始。

注:VIX指数跟踪挂钩标准普尔100指数的存续期为30天或接近30天的平价期权(at the money option)的隐含波动率

我们很容易从图表上找到1987年的股市崩盘,1998年长期资本管理基金(Long-Term Capital Management)的崩溃和紧随其后的俄罗斯危机所造成的不确定性。近期的风险事件则是2008 - 2009年的金融危机和2012年的欧元区危机。

这些事件发生后,波动预期(volatility expectations)在几个月的时间内恢复到历史中位数水平。然而,在一些时期内,波动率始终保持在较高或较低的水平。

因此,近期的波动预期,从历史上来看并不令人感到意外。

ARCH模型

为了更有效地捕捉波动性的变化,现有的模型需要改变。

Engle(1982)提出ARCH模型,即Autoregressive Conditional Heteroscedasticity(自回归条件异方差模型)。该模型将当前一切可利用信息作为条件,并采用某种自回归形式来刻划方差的变异,对于一个时间序列而言,在不同时刻可利用的信息不同,而相应的条件方差也不同,利用ARCH 模型,可以刻划出随时间而变异的条件方差。

在这个模型中,风险或波动不是常数(齐次),而是变化的(异方差),它们的价值(value)依赖于先前的偏差(自回归)。因此,一个低读数可能会紧随其后——同样适用于高读数。当然,过去并不是影响波动性的唯一的因素,波动性也会随新近获得的信息而变化。

如果我们用这个模型来解读今天的市场,那么该模型将显示,市场的波动性与之前的低读数保持一致(正如自回归部分所解释的那样),而且没有新的信息(有条件的部分)足以使其偏离轨道。

当然,当前市场充斥着足够多的“信息”——英国退欧、特朗普获胜等——但这些事件对市场的冲击很短暂,市场迅速回归到常态。

那么,我们可以用ARCH模型来预测未来的波动性吗?恐怕不行。

ARCH模型不是完美的,在它被提出后不久,就迎来了第一次调整。Bollerslev(1986)提出了General ARCH模型。后来,更多的修正版本如Threshold GARCH model, Integrated GARCH model都涌现出来。Figlewski在一个学术会议上介绍YAARCH——另一个ARCH模型时,还针对ARCH模型的众多版本开过玩笑。

Figlewski(2004)在对不同模型在不同时间范畴内预测未来波动率的能力进行了比较。他发现,“一般来说,在过去许多时期计算得出来的历史波动率提供了最准确的预测……”。

因此,我们不需要一个复杂的模型来做预测,尤其是对未来五年这样一个时间段,一个反映不同阶段历史波动率的模型对我们来说足矣。

但这并不意味着ARCH模型毫无用处。这些ARCH模型帮助我们了解波动性如何随时间变化,改善我们的数据拟合(data fitting),并且对情景分析很有用。

卷土重来的波动性?

值得注意的是,Figlewski强调,要计算过去多个时期内的历史波动性,如果选取的时间段太短,很容易导致对未来波动性的低估或高估。

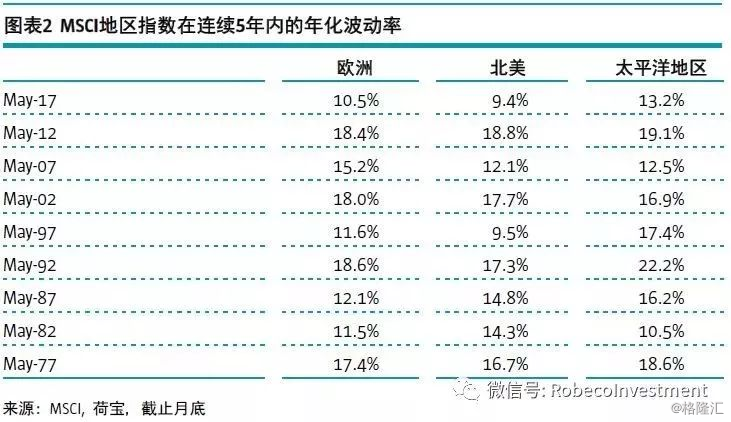

比如说,我们敢用过去五年的波动性来预测未来五年的波动性么?我们在以下图表中,呈现了MSCI地区指数在连续5年内的年化波动率。

可以看到,过去5年的波动率肯定不是未来5年波动性的最佳预测指标。

例如,92 - 97年的低波动性,并没有给出欧洲和北美市场之后发展轨迹的正确预测。在当时,将低波动性作为预测未来的指标并不是一个坏主意,发达经济体安然度过了像龙舌兰危机这样的金融风暴,看起来市场从过去的错误汲取了教训,格林斯潘执掌下的货币政策已发挥效用。

但现在回头看的话,我们知道事实并非如此。随着亚洲金融危机(97年7月)爆发,2000 - 2001年互联网泡沫破灭,市场波动性也卷土重来。

因此,我们最好使用更长期的历史平均波动率或加权组合数,而非仅仅五年内的数据。

纵观所有这些历史教训,最符合逻辑的市场预期似乎是,在比五年更短的时间内,波动性应该高于目前的水平。因此,那些预测波动性将卷土重来的评论人士有历史数据的支持。

央行put

但市场为何如此自满?要回答这个问题,我们必须要考虑央行自2008年金融危机以来所扮演的特殊角色。

2000年,前美联储主席伯南克和经济学教授马克·格特勒(Mark Gertler)写了一篇题为《货币政策和资产价格波动》(Monetary Policy and Asset Price Volatility)的论文。

在这篇文章中,他们回答了资产价格波动是否应被纳入货币政策考虑的因素之一。他们看到了一种清晰的关系:资产价格波动可能通过资产负债表对实体经济产生影响。

如果资产价值大幅缩水,家庭、企业和政府都可能面临严重的压力。以住房为例,当房价开始大幅下跌时,有产者发现获得贷款或申请新贷款将面临更大的困难。如果资产负债表从一开始就相对较健康,那么资产价值的下降不会造成太大的影响。

然而,如果资产价值下降幅度巨大,或者资产负债表已经很不平衡,那么情况就会变得危险。想想日本的情形,2008年的金融危机,或者更加惨烈的1929年大萧条。

按照这一思路,人们会认为金融市场的波动性也取决于资产负债表的状况。

如果我们看一下当前资产负债表的水平,其传递的信息似乎不太明朗。股票和房价已经上涨,但债务窟窿仍然是巨大的。正如大多数评论员指出的那样,当前的资产负债表看似非常脆弱。无怪乎一些人预计风险会上行。

与评论家一样,央行也认识到资产负债结构所存在的脆弱性。

伯南克和格特勒在他们的文章中认为,央行应该主要关注通胀预期,而不是资产价格波动。正如历史显示的那样,如果资产负债表呈现脆弱态势,通胀预期往往会下行或保持在低位。

在2008年金融危机期间,各国央行转向了宽松的货币政策。央行先是实施传统的货币政策,然后采取非传统的货币政策,展开资产购买,刺激经济。例如,欧洲央行购买了私人贷款,而日本央行则出手买入ETF。

更重要的是,中央银行积极引导市场预期。一旦情况恶化,市场预期央行会“不惜一切代价“来实施救援。

换言之,基于这样的预期,市场的波动性被遏制。因此只要各国央行保持这一立场,或者像英国央行那样表态,在必要时重返宽松政策,市场预计风险将保持在低水平。

上述分析似乎显示,市场(风险维持低位水平)比评论人士(预计风险将上升)更接近真实情况。

波动微笑和倾斜指数

然而,如果以另一种标准来衡量风险,市场可能会同意评论人士的观点。

当我们谈论风险的时候,大多数时候我们谈论的其实是市场波动——波动性越大,潜在损失越大。交易员利用波动性来定价期权,具体工具是BlackScholes这类模型。该模型中的假设是,基础资产的对数价格(log price)服从正态分布。实际上,我们看到分布图的尾部比正态分布所隐含的尾部更肥。这意味着发生大规模损失的概率要比利用正态分布更高。

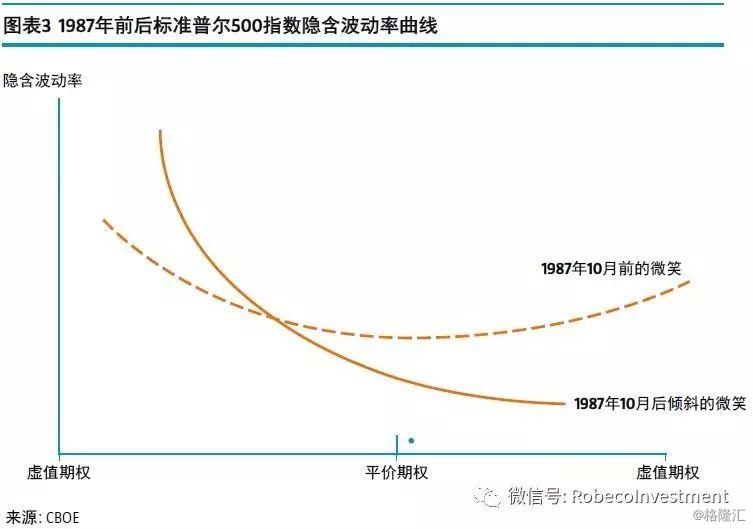

交易员在对期权进行定价时,要修正波动中的“肥尾”。用于虚值期权(out of the money)定价的波动率远高于用于平价期权(at the money)的波动率。这种波动率之间的差异被称为波动微笑(volatility smile)。

我们在图3中用芝加哥期权交易所的数据对这个“微笑”进行了说明。

我们可以看到,在1987年10月市场崩盘前,这一微笑或多或少是对称的,在随后的一段时间里,它朝顺时针方向移动,变成一个倾斜的微笑。当时,平价期权的隐含波动率已降至危机水平以下,这应该表明市场预期未来风险将下行。但是,用于虚值期权定价的波动性却显示,隐含波动率实际上是在上行,表明尾部风险(tail risk)的概率更大。

(注:尾部风险是指在巨灾事件发生后,直到合约到期日或损失发展期的期末,巨灾损失金额或证券化产品的结算价格还没有被精确确定的风险。)

倾斜指数(the SKEW Index)捕捉到尾部隐含波动率的差异。该指数的倾斜程度显示出,投资者愿意为额外的波动性买单,当作是为了预防资产价格大幅下滑而买的保险。如果倾斜指数上升,通常意味着更多投资者认为大灾难发生的可能性愈大。

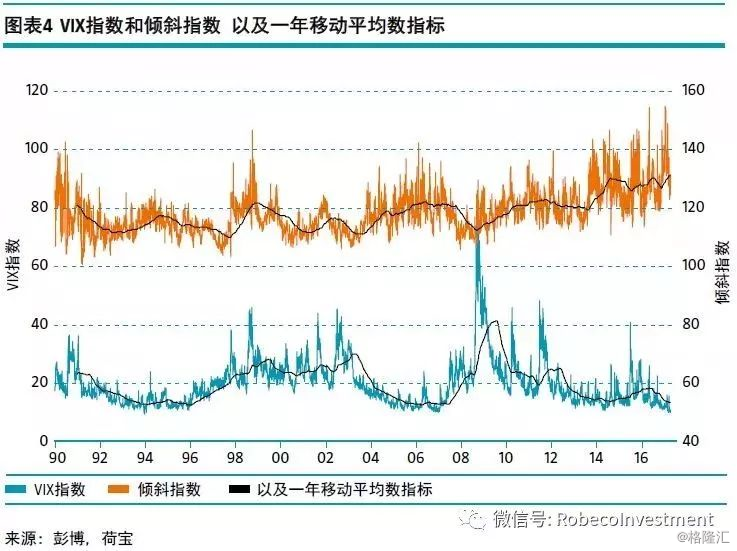

图4显示了自1990年以来VIX指数(左侧)和倾斜指数(右侧)的变动。此外,我们还增加了一年移动平均数指标(one-year moving average)来显示趋势。

这一数字表明,自2008年金融危机以来,VIX指数缓慢走低,而倾斜指数逐渐走高。这意味着,投资者实际上并不像人们所想的那样无所畏惧。他们对尾部风险的担忧并未减轻。

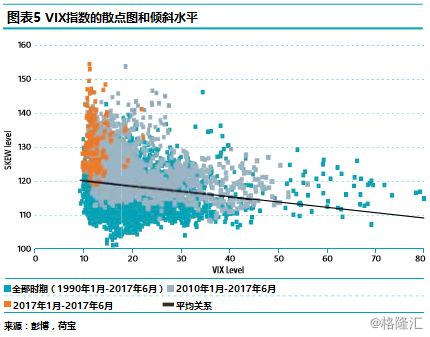

为了进一步说明这一点,我们在图五中放大了VIX指数和倾斜指数之间的关系。

在这个图表里,蓝点表示每日所观察到的两个指数间的差异,基于此,我们可以估算出两者之间的 一线性关系来确定VIX指数/倾斜指数的平均值。当倾斜指数高于这个平均值,是市场恐惧的信号。

浅蓝色圆点显示,在过去七年里,倾斜指数比上世纪90年代要高。这与VIX指数形成鲜明对比,VIX指数在过去七年里比90年代要低。更令人惊讶的是,倾斜指数在2017年远高于平均水平。

上述分析表明,评论人士与市场是同步的。央行的举措被证明是降低波动性的有力工具,但市场不相信央行能阻止下一场危机。

因此,正如倾斜指数和波动性关系图所显示的那样,发生尾部风险的概率并没有因为央行put的存在产生显著变化。

总结

在寻找投资收益的过程中,提高投资组合的风险是具有吸引力的方式,特别是当风险预期很低的时候。

我们之前的分析表明,市场有充分理由预期未来风险将保持在低位,然而,与此同时,我们也指出,市场意识到尾部风险并未下降。

另外,倾斜指数的变动似乎表明,市场实际上对这些潜在风险更为担心,监管层尤其关注金融市场的尾部风险。

根据欧盟保险公司偿付资本监管(Solvency II)框架,保险公司采用99.5%的风险价值(value at risk),(注:风险价值是指在市场正常波动下,某一金融资产或证券组合的最大可能损失)。而在荷兰中央银行的监管框架下,养老基金采用97.5%风险价值。这些模型可能过于严格,限制了投资组合的选择范围。

但这一次,市场、评论人士和监管机构一致同意,我们应该警惕尾部风险。

免责声明:

本文由云锋金融集团有限公司授权发布于本平台,不构成具体投资建议。敬请投资者注意,投资涉及风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员