作者:海通策略姜超

来源:姜超宏观债券研究

10月19日,统计局公布了3季度经济数据,到底经济走势如何呢?

1. 经济增速下滑,消费服务支撑

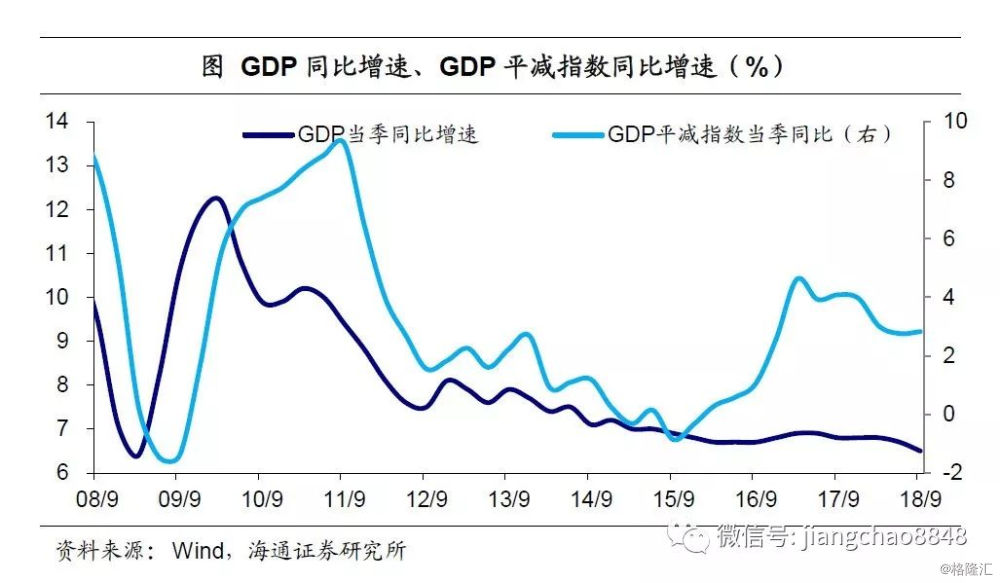

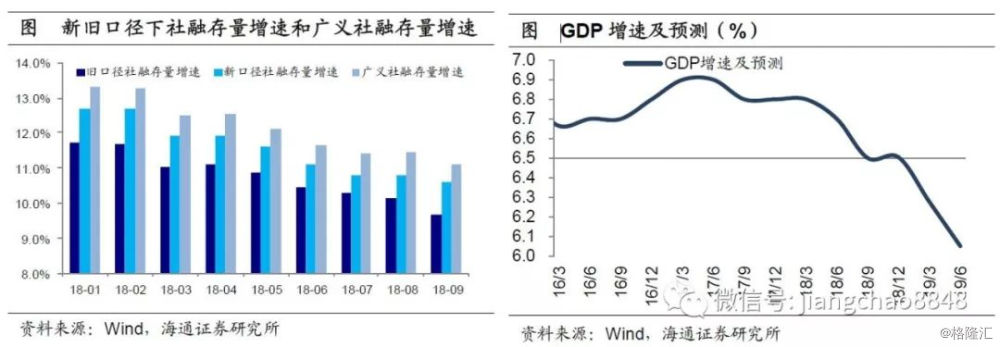

3季度经济量缩价平。一方面,3季度GDP同比增速6.5%,连续两个季度下滑,并创下09年2季度以来的新低。另一方面,表征价格整体水平的GDP平减指数同比增速2.8%,较2季度基本持平。3季度经济量缩价平,GDP名义增速继续下滑至9.5%,表明社会融资增速回落的影响正在持续显现。

消费中流砥柱,净出口仍拖累。需求端,3季度出口、消费增速较2季度基本持平,投资增速不仅较2季度下滑,也远低于出口和消费。但出口对经济增长的拉动被进口所抵消,前三季度,净出口对经济增长的贡献率仅为-9.8%,最终消费支出和资本形成总额的贡献率分别为78%和31.8%。消费的基础性作用在继续增强。

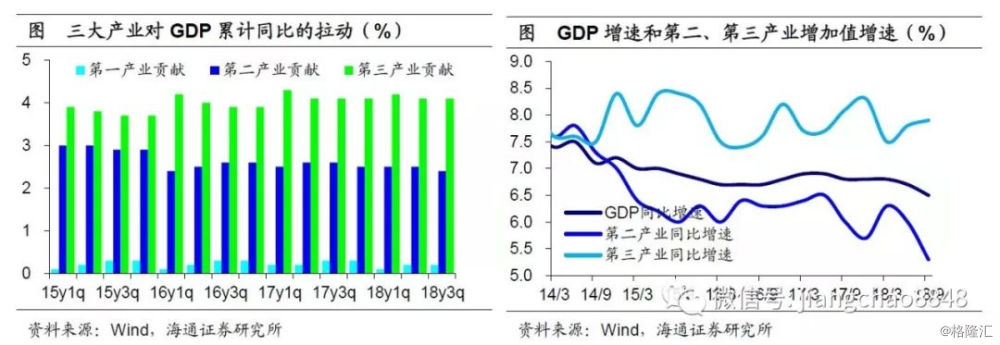

工业大幅下滑,服务业依然保持稳定。生产端,3季度第二产业增速5.3%,较2季度明显回落,第三产业增速稳定在7.9%。前三季度,第二产业对经济增长的贡献率下滑至35.2%,第三产业的贡献率稳定在60.8%。服务业的压舱石作用继续巩固。

2. 工业增速新低,汽车主要拖累

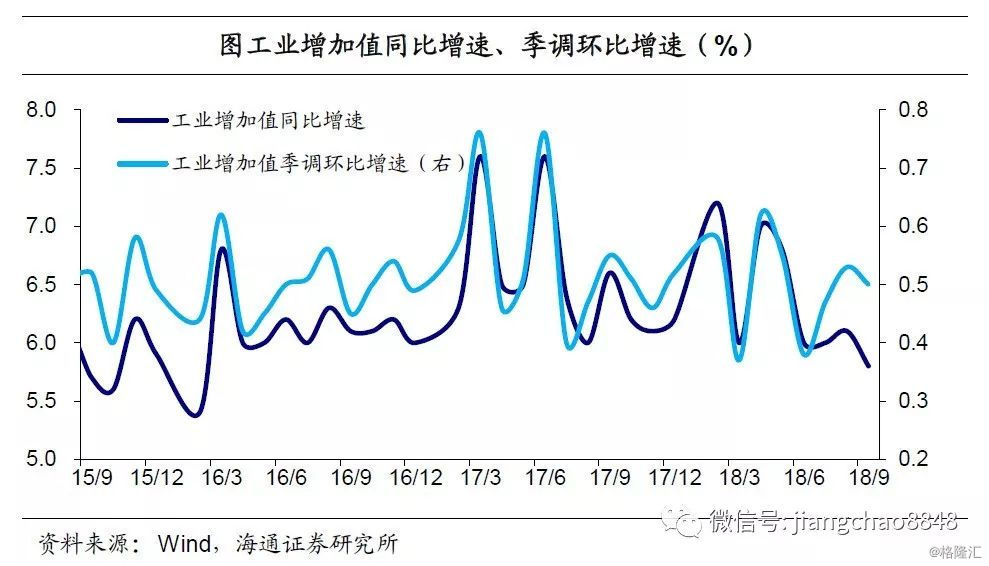

9月工业增速降至新低。3季度工业增速较2季度明显回落,其中9月工业增加值同比增速5.8%,创两年半新低,季调环比增速也降至0.5%,这与9月发电量增速大幅下滑、PMI生产指数回落相一致。

分行业增加值增速涨多跌少。9月份,17个主要工业行业增加值增速涨多跌少,其中下游消费品类行业涨少跌多,中游加工组装类行业涨多跌少,中游原材料类行业普遍走高,上游采矿业上升。各行业中,钢铁、运输设备、电气机械、医药增速明显上升,汽车、电子增速显著下滑。

主要工业品产量增速涨多跌少。9月份,发电量增速继续下滑至4.6%,各主要工业品产量增速涨多跌少,其中上游的原油加工量和煤炭产量增速一升一降,中游的钢铁、有色、化纤、乙烯产量增速均升,水泥产量增速持平,下游汽车产量跌幅扩大。

因而,从中观行业增加值增速和微观工业品产量增速看,汽车都是主要拖累。

工业生产的亮点依然来自于新产业和新产品。新产业方面,前三季度高技术制造业、装备制造业、战略新兴产业增加值增速分别为11.8%、8.6%和8.8%,均明显快于6.4%的工业整体增速。新产品方面,前三季度新能源汽车、工业机器人、集成电路产量增速分别为54.8%、11.7%和9.3%,均明显快于传统工业品产量增速。

3. 投资仍在筑底,基建依旧低迷

固定资产投资增速继续下滑。1-9月全国固定资产投资同比增速5.4%,虽然9月增速小幅反弹至6%,但3季度增速仍较2季度下滑至4.5%。而尤其值得注意的是,剔除价格因素后的固定资产投资实际同比增速仍在零值附近徘徊,3季度增速仅为-1.1%,创下03年有数据以来的最低值,意味着投资仍在筑底,难言改善。投资的名义和实际增速显著背离,主要缘于地价高企,令地产投资“虚高”。但同样需要注意的是,土地购置费包含在固定资产投资中,但不包含在固定资本形成中,因而也不计入GDP核算中。

制造业投资增速继续回升。1-9月制造业投资同比增速8.7%,较1-8月上升1.2个百分点。今年4月以来制造业投资累计同比增速持续上升,主要有三面原因。一是去年工业利润增速创6年新高,对今年制造业投资形成提振。二是去年4-11月制造业投资累计同比增速持续下滑,低基数效应对今年同比增速形成支撑。三是口径调整,“营改增”令工业企业将服务业生产环节剥离出来,今年制造业投资可比口径较去年缩减了14% 。

基建投资增速仍在探底。1-9月电力、交运邮政、水利环保投资增速分别为-10.7%、3.2%和2.2%,我们估算的基建投资(包含上述三个行业)增速继续下滑至0.2%,统计局公布的基础设施投资(不包含电力,但包含信息服务业)增速也继续下滑至3.3%。基建投资低迷,主要缘于非标融资萎缩,以及前期财政支出进度偏慢

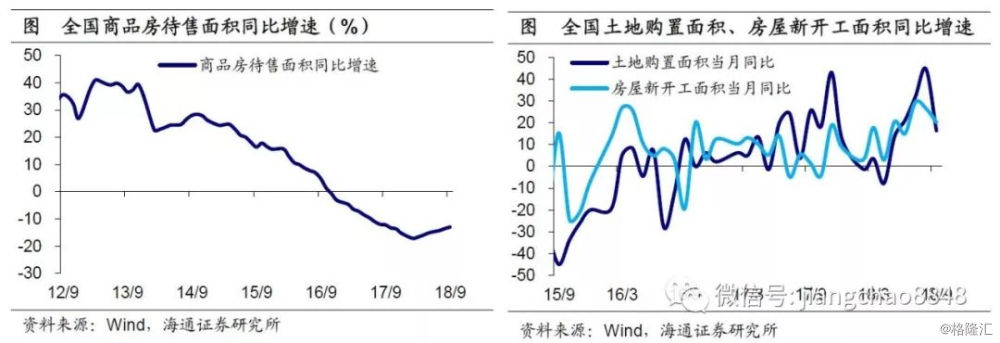

房地产投资增速“虚高”。1-9月房地产投资同比增速略下滑至9.9%,其中9月增速小幅回落至8.7%,但仍处相对高位。今年以来,房地产投资持续高增长,成为固定资产投资的中流砥柱,但主要由土地购置费贡献,1-8月土地购置费同比增长66.9%,剔除土地购置费后1-8月房地产投资增速仅为-3.7%。土地购置费高增长的背后是地价大涨,这也导致今年以来房地产投资实际、名义增速明显背离。3季度房地产投资当季、累计名义同比增速分别为10.2%、9.9%,但实际增速仅为4.7%、4.1%。

4. 消费仍趋下行,汽车销售大跌

消费增速仍趋下行。9月社会消费品零售总额名义增速反弹至9.2%,但这主要归功于价格上涨,剔除价格因素后的社消零售实际增速则创新低至6.4%,而限额以上零售增速也下滑至5.7%,离5.5%的历史低位仅一步之遥。

各口径下零售增速迭创新低,主要有两个原因:

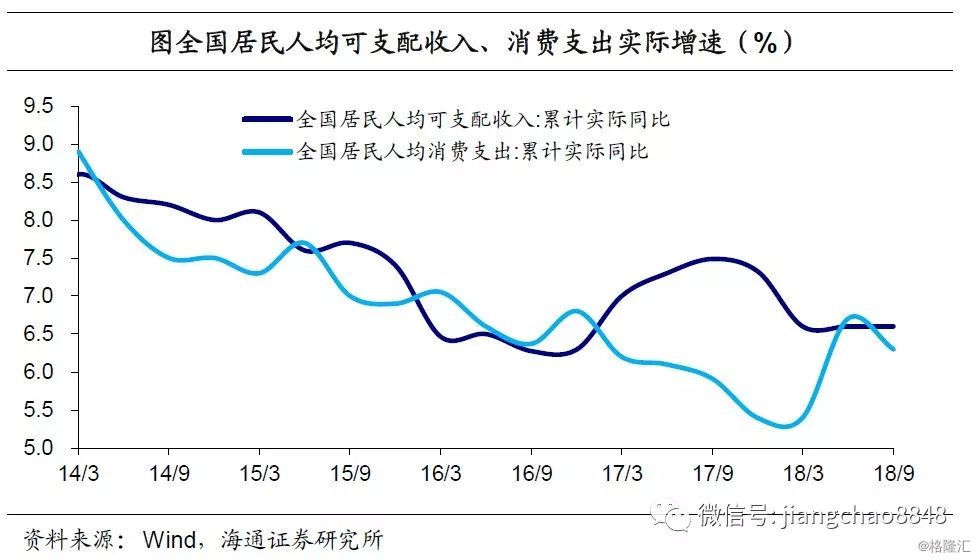

一是居民加杠杆买房透支购买力。本轮居民消费超预期下滑始于17年初。17年全国居民人均可支配收入实际增速从16年的6.3%大幅上升至7.3%,但人均消费支出增速却从6.8%滑落至5.4%,两者形成鲜明背离。这主要缘于16、17年居民大幅加杠杆购房导致月供激增,而扣除月供后的可支配收入才真正决定消费支出,这才导致17年收入改善但支出下滑。

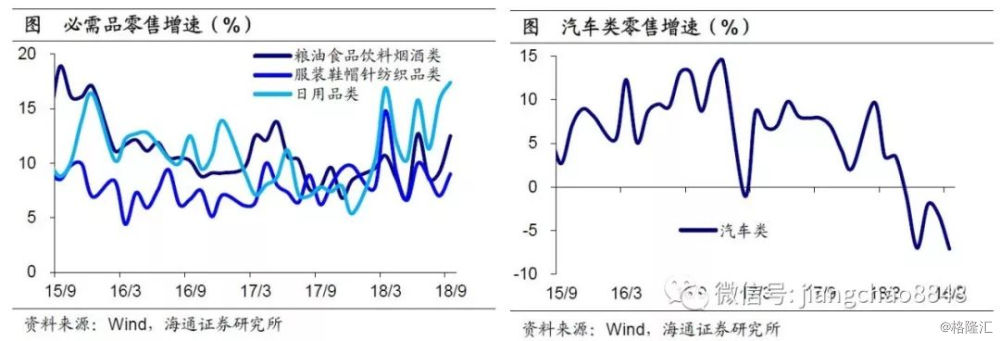

二是今年以来汽车销售增速滑坡。我们不妨先看下分品类的限额以上零售增速:

必需消费继续回升。9月食品烟酒类零售增速12.5%、纺织服装类零售增速9.0%,日用品类零售增速17.4%,均较8月回升。事实上1-9月三大必需消费品零售增速10.0%,较去年全年增速8.8%不降反升。

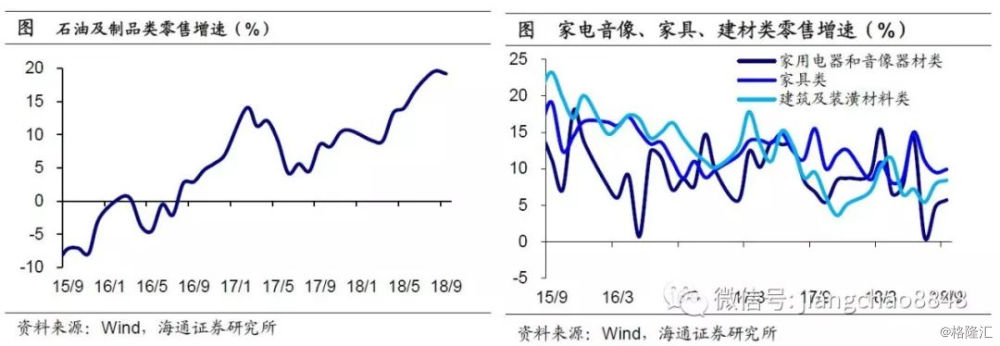

可选消费涨多跌少,汽车拖累显著。9月通讯器材零售增速因低基数回升至16.9%,地产相关的家电(5.7%)、家具(9.9%)、建材(8.4%)零售增速也都较8月小幅反弹,石油及制品零售增速19.2%,虽小幅回落但仍处高位。而唯独汽车零售增速大幅下滑至-7.1%,创下02年以来的新低。

过去两年的购车优惠政策透支需求、居民加杠杆购房透支消费能力、中美贸易摩擦及关税调整令乘用车市场观望情绪浓厚,三方面原因共同导致今年以来汽车零售增速大跌。由于汽车类零售占限额以上零售的比重接近30%,汽车销售大跌的影响盖过必需消费的回升,令零售增速整体下滑。

新消费蓬勃发展。1-9月实物商品网上零售额同比增速27.7%,虽然延续了年初以来的小幅下滑趋势,但仍处高位。而实物商品网上零售额占社消零售总额的比重也再创新高至17.5%。事实上,剔除实物商品网上零售后,1-9月社消零售增速仅为6.1%。

5. 地产需求转弱,后续依旧承压

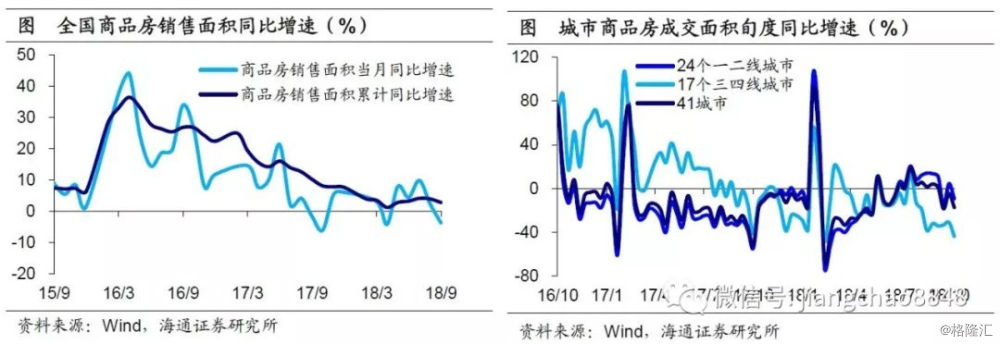

地产需求转弱,未来持续承压。尽管去年同期基数较低,9月全国商品房销售面积增速仍较8月下滑转负至-3.6%。我们高频跟踪的41城市商品房成交面积数据显示,9月各线级城市地产销量增速同步回落,且10月上中旬销量增速仍在继续下滑。考虑到一二线楼市调控只紧不松,三四线棚改货币化逐渐退出,以及房贷利率持续走高,未来地产销售或持续承压。

库存去化放缓,购地开工回落。9月全国商品房待售面积增速-13%,已连续7个月回升,指向地产库存去化放缓。受地产销售低迷、库存去化放缓拖累,9月土地购置和新开工面积增速双双下滑。

6. 下行压力虽大,减税就有希望!

经济下行压力仍大。3季度经济增速继续下滑,供需双弱格局延续,加之价格涨幅趋缓,GDP名义增速从2季度的9.8%回落至9.5%。往前看,社融增速仍在下滑,宽信用仍未出现,地产销售、汽车销售、基建投资三大终端需求均较低迷,后续经济下行压力仍大。

减税就有希望!但9月税收增速降至6%,尤其增值税增速由正转负至-1.2%,意味着此前增值税小幅下调的减税效应正在逐渐体现。未来若能继续加大减税力度,那么制造业投资和居民消费就有望托底经济下行,防止经济失速。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员