作者:飞鼠溪

一、CPI与PPI:那属于经济学家的纠结

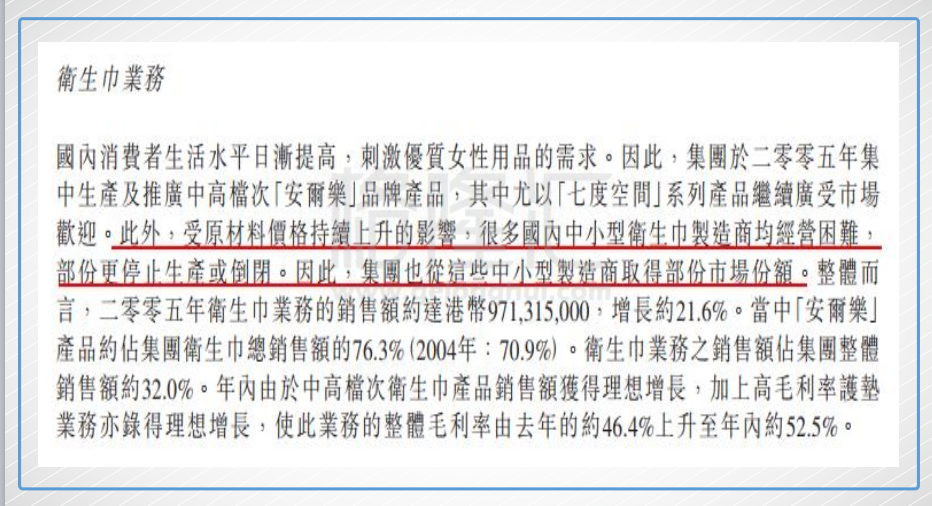

过去一年来,最让中国经济学家纠结的经济现象之一或许就是CPI与PPI的剪刀差了:

中国的PPI涨幅自去年9月首次为正,之后一路上扬,至今仍在高位水平上。从PPI为正以来,关于中国通胀的观点就没停歇过。但很不幸,一年过去了,中国的CPI仍然很低迷,不到2%。

我们知道,美国、欧洲,还有日本央行都是把2%的通胀设为梦寐以求的政策目标的,所以中国不到2%的通胀水平,就数据意义而言,让人更担心的应该不是通货膨胀,而是通货紧缩与经济衰退。

统计局前几天公布了8月份的物价数据,PPI再次上扬至6.3%,这个一点不意外。令人兴奋的是,CPI的涨幅这次也上来了点,到了1.8%,剔除今年1月的春节因素,这个1.8%是今年以来的最高CPI同比涨幅了。

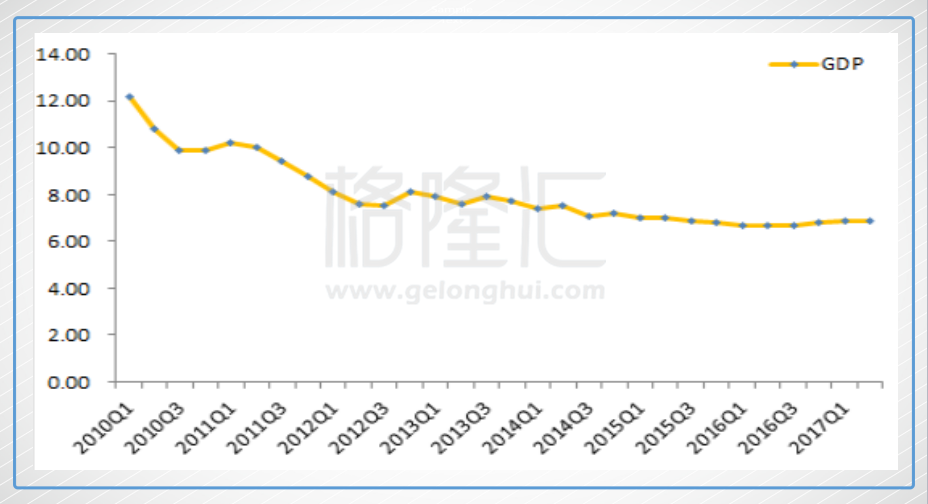

统计局还公布了一系列经济数据,普遍的观点是认为经济数据大幅不及预期,今年前高后低成为定局。

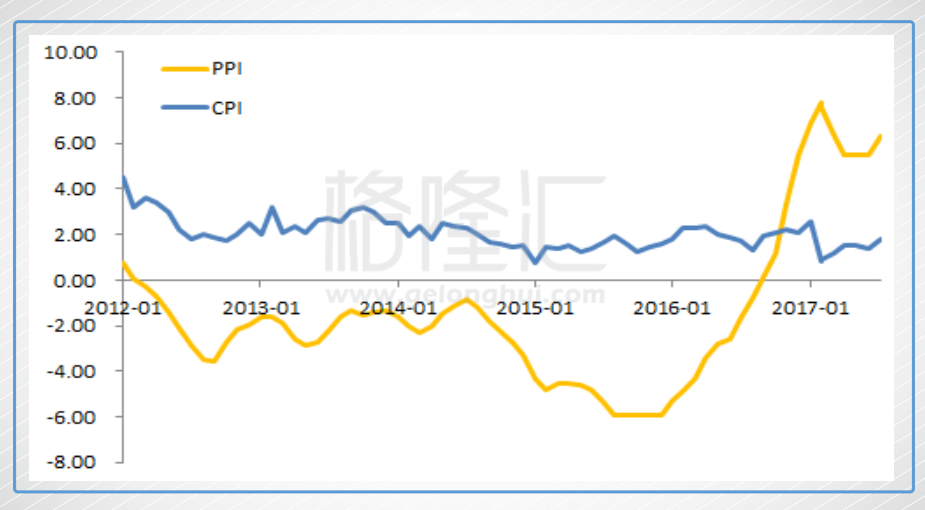

每个经济指标下面的底层资产数据是什么我不懂(统计局明显也没准备让我懂),所以我不去讨论它们。我比较关注一个数据:发电量。

8月的发电量同比增长了4.8%,这是过去一年来最低的增长水平:

从这个发电量的数据来看,8月份的经济比较差是确实的,这次统计局相对诚实,没怎么“做”数据。

物价数据与经济指标数据叠在一起,许多人又得纠结滞胀是否要来临了。

其实像通货膨胀、滞胀等都是宏观经济层面的概念,如果你不是做国债类的资产投资,宏观数据没有太多参考意义。如果你不是要研究经济大势的经济学家,纠结宏观数据更没有意义。

因为很多情况下,你压根不懂宏观数据的底层资产是什么,就比如那篮子的CPI商品结构究竟是什么,我想没几个人讲得清楚。当弄不清楚底层资产包的时候,两个人讨论一个经济指标,基本上是空对空的扯淡。

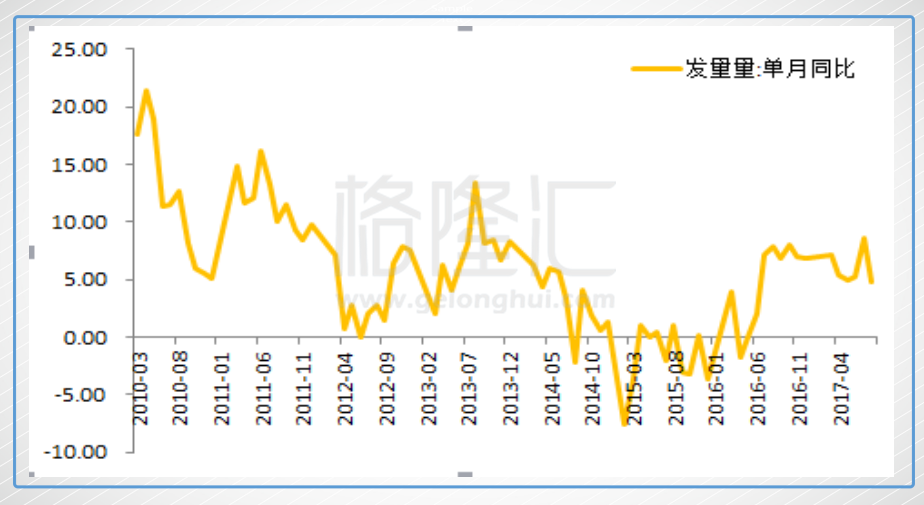

如果一定要通过经济指标了解宏观经济形势,那也一定要找底层资产包简单的,比如发电量,还有货运量。

从这两个指标来看,中国经济从2012年以来开始大幅放缓,到2015年则是经典意义上的衰退,而根本不是GDP数据所呈现的平稳。而过去一年多,根据这两个指标,我们是处在一轮经济衰退后的强劲反弹中,至于能持续多久又是未知的了。

所以从一个投资者的角度来说,宏观太多未知,我个人更感兴趣的是这些宏观数据下的微观经济意义。

二、去产能的接力赛

PPI的微观意义,经历过过去一年多上游企业股价狂欢的投资,应该都明白。PPI这个指标对应的资产包是上游原材料,煤炭、钢铁、有色金属、纸等等。PPI上涨背后就是原材料价格的狂欢,具体到微观意义上来,那就是做上游原材料的企业业绩飞起。

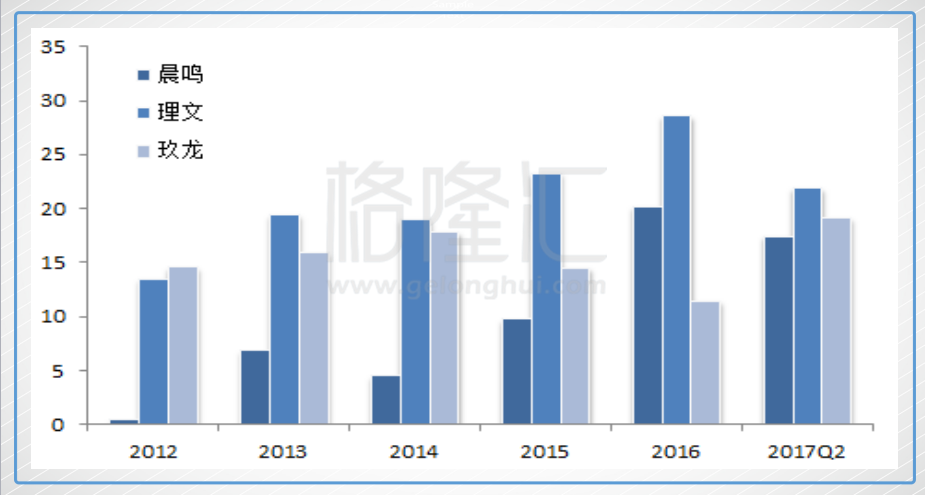

比如香港市场的三家造纸企业,去年今年的业绩都是杠杠的。玖龙16年下半年的利润就超过了2015/2016财年的全年利润(注:玖龙的财年是截至到6月30日,所以下图的2017Q2对应的是玖龙2016/2017财年的上半年业绩)。利润的增长点主要是毛利率的改善,而毛利率起来,又多亏了提价,进入了九月份,造纸行业又进行了一轮涨价潮。

而价格为什么会提起来呢,或者说为什么PPI会起来呢?这个很容易回答:去产能。

一位朋友曾经跟说,在某个实业交流群里,哀鸿遍野,供应商和同行,基本都被断水断电,开了多年的大工厂,连电箱都从墙上被拆下来了。

他说,这种情况下,今年的经济怎么会好呢?数据有问题吧?

这位朋友没有明白的是,行政去产能,要的就是这个哀鸿遍野的效果。

其实这个“哀鸿遍野”本来应该早就发生了,2008年金融危机后就该发生了,每一次危机都是一次行业集中度提升的契机。但是后来的政府放水,把一场原本由市场主导的去产能给无限拖后了。

直到现在,政府不得不以环保的名义,用简单粗暴的方式主导上游行业的快速去产能。而我这位朋友的疑惑答案就是,过剩的产能被人为去掉了,产量向大企业转移,经济数据当然不会因此而变差。

去产能的微观意义是给了企业一个好的竞争格局:没有价格战来恶心了,提价刷业绩要紧。这个竞争格局重新被打破,有可能是大企业在填补被去掉的产能空间时,在价格的刺激下,扩产能太猛,这是以后的事了。

现在关心的另一个问题是:当上游经历去产能的狂欢时,中下游的企业在做什么呢?

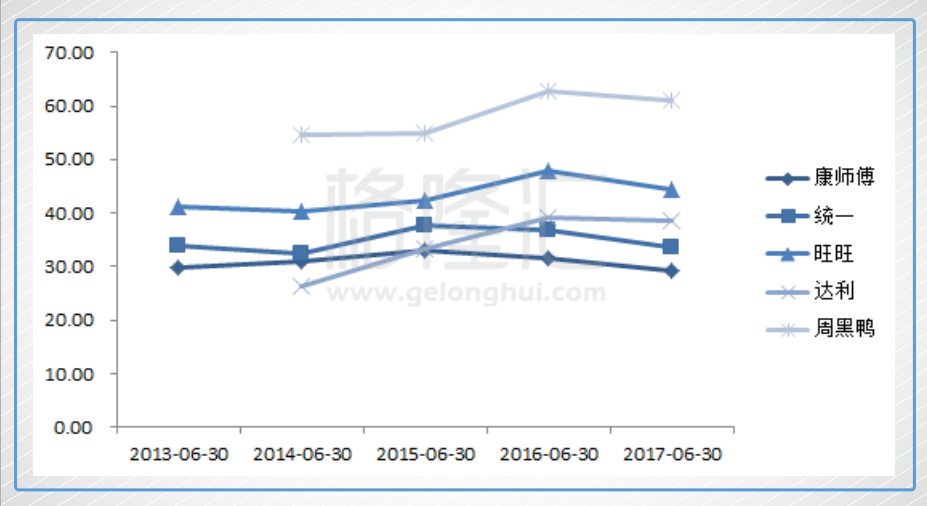

CPI数据的微观经济意义告诉我们:它们没有提价,也就是它们没有把上游的原材料成本转嫁到消费者身上。这反映到它们的业绩指标上,首先就一定是毛利率的下滑。

比如中国的几大快消巨头:中国旺旺、康师傅、统一、达利。中国旺旺跟统一的毛利率掉的最多,都达到了3.3个百分点。康师傅的毛利率也下滑了2.5个百分点,达利是个意外,这让我感到比较惊讶,达利的产品结构调整以及提价能力居然能让它基本COVER掉上游的瓶子罐子涨价,毛利率只下滑了0.6个百分点。

香港消费股里的新贵周黑鸭毛利率也掉了1.8个百分点,这让它的利润增长速度大幅放缓,把投资者吓坏了,业绩公布后第三天(第二天台风停市),周黑鸭股价暴跌了12个点。

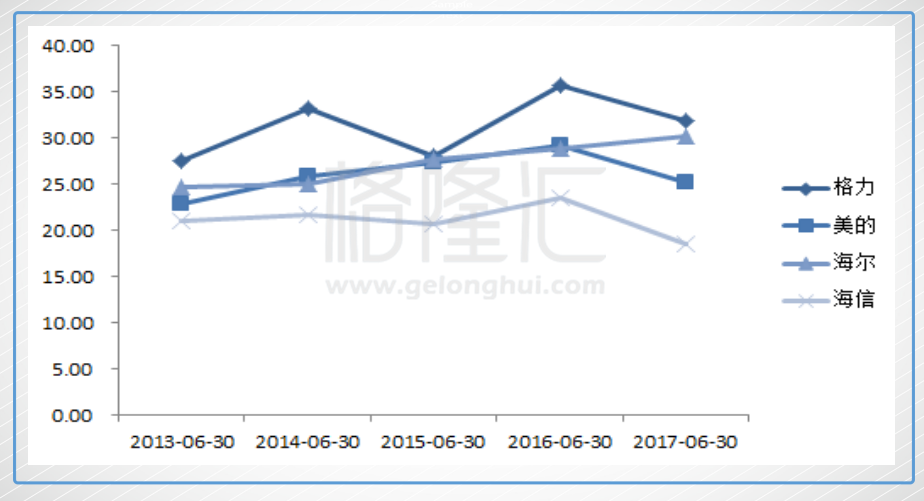

再比如中国的几家白电巨头:格力、美的、海尔还有海信科龙。除了青岛海尔外,其他三家毛利率都下滑了不少,其中下滑最厉害的是海信科龙,掉了将近5个百分点。

这也让海信科龙是几家家电里股价回落最深的,比如H股,大幅下跌超过了40%。

这些企业在各自行业里都是上规模的,也不能避免上游原材料价格上涨的负面影响,那么行业中的小企业境况,可想而知了。

行业大哥带着小弟一起替消费者扛住上游原材料的成本压力,大哥不提价,小弟们当然也不敢动,资本不够充足的小弟最终只能退出市场,这是大哥想看到的。

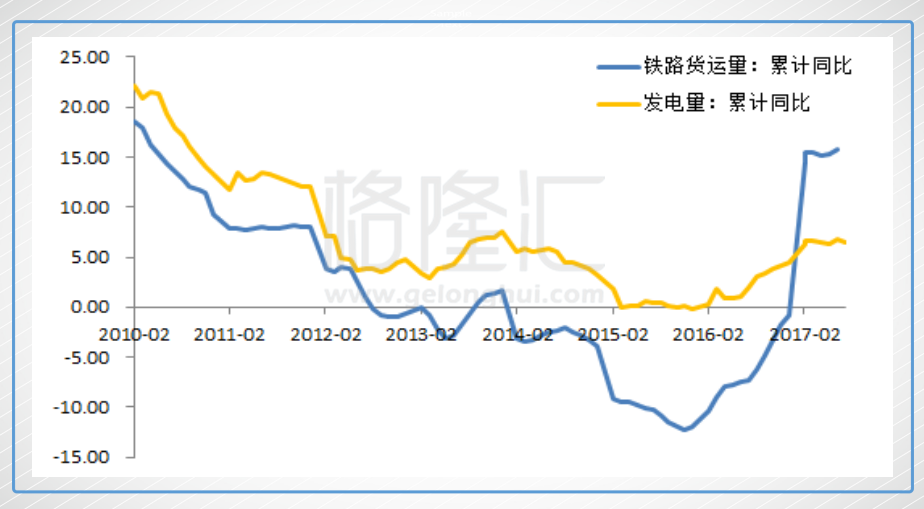

比如现在的个护用品龙头恒安国际以前的年报里曾经有这样一句“大实话”:

因此做一个大胆猜测:上游去产能导致的原材料价格上扬,将歪打正着,推动中下游的去产能。

唯一区别是:上游是在政府的主导下,而中下游是在市场的主导下。

三、投资,要赚竞争格局的钱

很多人纠结通货膨胀怎么还没到来,要知道市场主导下的去产能当然不会有政府那么快速粗暴。当去产能传导到中下游时,随着竞争格局的改善,老大就有提价的意愿了,因为这个时候提价比单纯抢市场份额更有利。

而这个时候,通胀就慢慢到来了。

那这个时候怎么做投资呢?上游的去产能其实已经给了很好的范例。去产能改善的是一个行业的竞争格局,对下游的消费品来说,竞争格局更是无比重要。

消费品的需求端稳定,营收上面是很难出现爆发式增长的,所以如果行业打价格战,大家就都死翘翘,因为量的扩大并不能弥补价的下滑,更何况你打我也打,量能不能吃到很大份额还是未知数。

这个经典案例要数过去三年的中国奶粉行业。从2010年到2014年,原奶走了一波非常大的上涨行情,原材料价格不断上扬,行业竞争格局稳定,大家跟着都有肉吃。

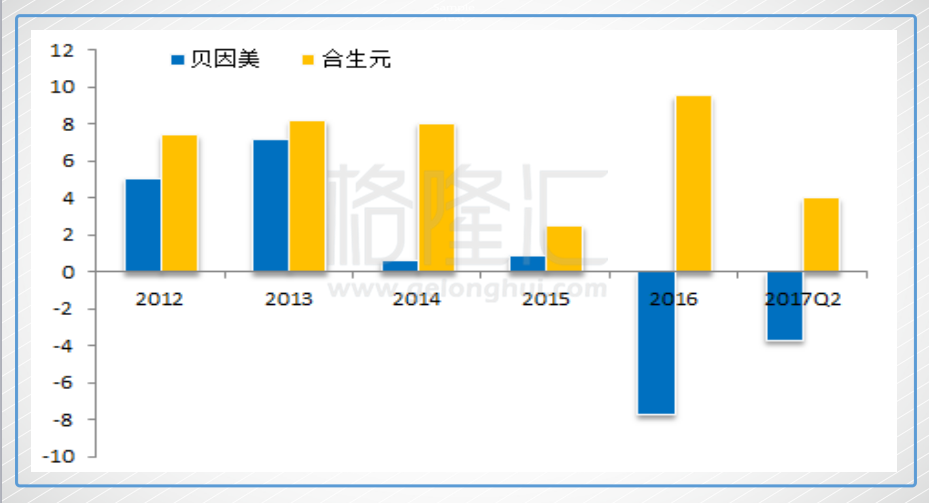

而从2014年起,国际原奶价格一路下跌,成本下滑导致中国奶粉行业的激烈价格战,国内即使大奶粉企业像合生元、贝因美也都不好过。合生元2015年花了大价钱收购澳大利亚保健品企业Swisse,谋求转型;至于贝因美,2014年业绩大幅下滑,2016年亏了7.7亿,2017年上半年又亏了3.7亿人民币。

这波上游原材料的上涨,如果我们把经济视为一个整体,显然原材料的上涨抬高了整个经济的生产成本,这没有道理不在终端的价格显现出来。

需要的只是时间,把撑不住的玩家产能踢出市场。

所以,比起纠结8月CPI上升是不是滞胀的前奏,我更愿意将它理解为中下游竞争格局的改善开始,也即中下游的去产能开始见效了。龙头企业握有提价权,在上游成本压力下,挤出小企业,完成去产能的竞争格局,对龙头最有利。

我个人对快消行业关注的比较多。快消行业的一个巨大魅力是,由于它的产品单价低,提点价格消费者几乎不敏感,但却几乎可以完全转化为投资者眼里迷人的业绩。

比如中国的啤酒行业,现在国内还是以低端为主,价格相比国际品牌要低,借着消费升级提点价,消费者几乎不会敏感的。另外,中国啤酒行业的竞争格局已经趋于稳定,目前还剩下的玩家主要有五个:华润、青岛、百威、燕津、嘉士伯。在上游原材料(比如玻璃)价格上涨的压力下,这个竞争格局会进一步稳定,提价刷业绩正当时。

投资消费品,一个最舒服的赚钱点,正是这种竞争格局稳定带来的业绩提升。

结语

如果未来CPI继续显著、持续上扬,我会理解成是天佑中国:这意味着,这次上游的行政去产能,以一批民营中小企业的“被死亡”,竟然鬼使神差地实现了上下游全产业链产能的同时出清。

如果不能,那就意味着这次上游行政垄断式的价格联盟,真的只是一场滑稽的、本该被淘汰者的复辟秀。上游价格的狂欢,只是堵塞在中国经济血管中的一个暂时的肿块或结节,根本不可能传导下去。至于这个结节最后会发展成恶性肿瘤,还是自然消化,那就看我们的运数了。

最简单的理解是:如果行政垄断能有效,1977年,我们的经济何至于到崩溃的边缘?

所以,你只是盯着幸存下来的上游企业的利润表做投资,最终一定是会出问题的。

你必须盯CPI。

CPI的的持续、显著上行,实际是那些默默“被死去”的企业,千辛万苦留给我们的最重要信息。

2000多年前罗马思想家西塞罗讲了这么一个故事:有人给一位无神论者看一幅画,画上是一群正在祈祷的人。他告诉无神论者,这些人在随后的沉船事故中都活了下来。

无神论者淡淡地问:我想看看那些祈祷完被淹死的人的画像在哪儿?

这就是哲学上著名的幸存者偏差(Survivorship bias),意思是指,当取得资讯的渠道,仅来自于幸存者时,此资讯可能会存在与实际情况截然不同的偏差。

因为,“死人不会说话”。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员